【理財】美国信托——和你想象的完全不一样 | 滙眾金融保險理財集團

很多国内来的客户,和我们谈到美国投资理财的时候,经常问起“信托”。很多人以为,美国的信托和国内一样,是一种理财产品,殊不知,美国的信托(Trust)和金融产品可是完全不相干的,它其实是一份几十页的道道地地的法律文件。

这份叫“信托(Trust)”的法律文件,最重要的是避开法庭遗产认证(Probate)。

遗产认证程序(probate),简称认证程序,简单来说,就是由法院来监督的遗产继承程序。

这个Probate程序耗时长——平均1年左右,花费多——死者所有资产总和的5%-7%,另外所有遗产信息都被公开,没有隐私可言。

在遗产认证程序结束以前,死者所有的认证财产都不能由家属支配变卖。

在加州遗产总资产超过10万美金,纽约州总资产超过2万美金,没有信托,就必须经过认证程序!

哪些资产需要认证呢?

房子,股票,股权,银行存款这些常见的资产都包含在内。

请注意:外国人在美国的房地产也要进行法庭认证的!!!

哪些东西不需要经过认证呢?

人寿保单、在银行办理的POD(Payable on Death)账户以及在证券公司开的TOD(Transfer on Death)账户。后者在银行或者证券交易机构开户时可以直接要求工作人员帮你办理。

关于遗产认证,其实和遗产税无关。遗产认证的程序只是通过州法院确认死者资产的合法权属关系。

那很多人听说信托可以免遗产税。这到底对不对?

Trust 在美国有不同的种类,比较常用的有两类:

第一类 生前信托(Living Trust)

这种信托,实际上没有转移财产所有权,所以放在这种信托里的任何资产还是属于信托人所有,该怎么算遗产税就怎么算。和省税没有任何关系!!!

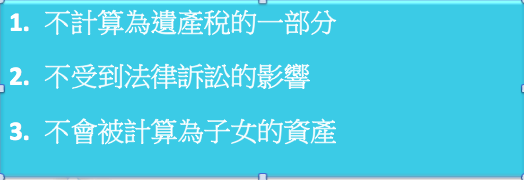

第二类 不可撤销的信托 (Irrevocable Trust)

这种信托一旦建立,就不可以做任何改变了。同时,信托人放入这种信托里的资产,就不再属于他自己了。换句话说,只有这种信托,才能把个人资产从本人名下完全切割出来。自然,这个信托里的资产以后就不算入遗产税总额了,从而达到节省遗产税的作用。

这种信托,因为所有权脱离了自己,也无法对放入其中的资产做任何处理。所以在这种信托里,大多数时候是放传承型的人寿保单。

美国有一种类型的人寿保险就是专门为这种避开遗产税而设计的。放入这种保单的信托有个专门的名字,叫 ILIT( Irrevocable Life Insurance Trust). 美国的富人们用这种方式来打破“富不过三代”的咒语。

总结:

1. 信托的基本作用是避开法庭遗产认证。

2. 只有设立不可撤销的信托,才能避免遗产税。

3. 外国人在美国的房地产如果没有设立信托,一样要经过美国法院的遗产认证!

结语:中美两国国情不同,制度不同。很多时候,我们不能简单想当然地去用中国思维判断美国的事情。

图片翻摄自网路,版权归原作者所有。如有侵权请联系我们,我们将及时处理。

打開微信,使用 “掃描QR Code” 即可將網頁分享到我的朋友圈。

點評

點評 微信

微信 微博

微博