【理財】关于美元的常识:为什么是全球最强势货币? | 滙眾金融保險理財集團

2015年11月30日,国际货币基金组织(IMF)执行董事会决定把人民币纳入特别提款权(SDR)货币篮子,从此人民币成为继美元、欧元、日元、英镑之后的第5种国际储备货币。

在那之后,国内就有一些乐观的人认为:人民币早晚会取代美元,成为主导世界的货币。

一些人认为,美元是由于美国强大的经济实力才主导世界货币的,只要我们的经济实力赶上或超过了美国,人民币自然就能取代美元,成为世界主导货币。何况我们已经是世界第二大经济体,赶超第一指日可待,所以人民币取代美元是早晚的事。

很多国人听了深受鼓舞,但是,会出现这种情况吗?

我们认为:是有可能的。不过在短期内实现的概率非常小,可能在我们大多数人的有生之年很难看到。

为什么这么说呢? 因为经济实力只是表象,一种货币之所以能成为世界主导货币,不在于经济体量以及货币数量,而在于货币的信用状况——经过历史长期检验的可靠信用。

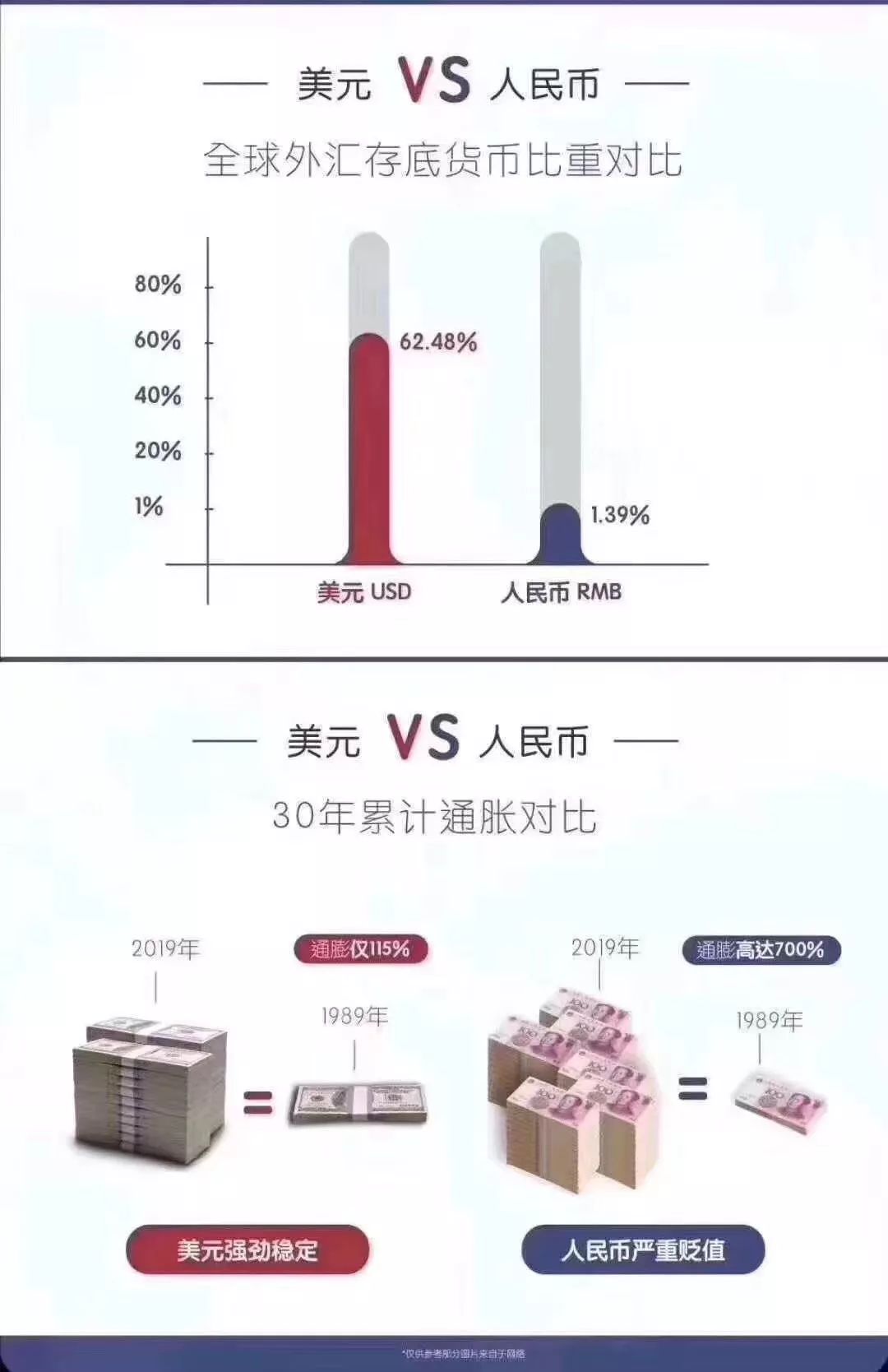

货币的信用是如何体现的?体现在货币币值的稳定性上,也就是不能出现经常性的剧烈波动——升值或贬值,尤其不能出现经常性、长期的大幅贬值。

纵观现有的世界货币,只有美元做到了这一点。相对其他货币而言,美元200年来一直具有高度的稳定性,没有发生过剧烈贬值的情况。虽然也一直在微幅贬值,但是是贬值最少的,也就是说美元相对于其他主要货币是升值的,大家都愿意持有美元,而不是持有委内瑞拉玻利瓦尔或俄罗斯卢布这些不稳定的货币。

从这一点来说,所谓的“美元霸权”,其实是一种趋利和自愿的行为。

既然货币是一种信用凭证,信用才是实质,那么美元这张“信用凭证”是如何被世界各国接受的?我们概括为两点。

首先,也是最重要的一点,一种货币要想做到币值稳定、有信用,就不能滥发钞票。

美国是怎么做到不让“印钞机”(印钞权或货币发行权)随便开,更不能无节制地开呢?

美国的先辈们煞费苦心地设计了一种互相制衡的复杂系统,使得任何一个人或组织,包括美国政府和国会,想开动“印钞机”都非常困难。

这个系统的最大特点就是:“印钞机”既不在政府手里,也不在国会手里,而是在美联储(联邦储备系统)手里。和我们国家的银行非常不同,美联储虽然履行的是中央银行的职责,但既不属于政府,也不属于私人,是由政府、国会和私营银行系统三方互相制约的一个复杂系统。

所以要想启动“印钞机”非常困难,必须要满足一定的条件,而这个条件又非常苛刻。就算是美国的最高行政长官——美国总统,以及美国政府,对美联储货币政策的干预能力都非常有限,可见美联储作为美国央行的独立性。

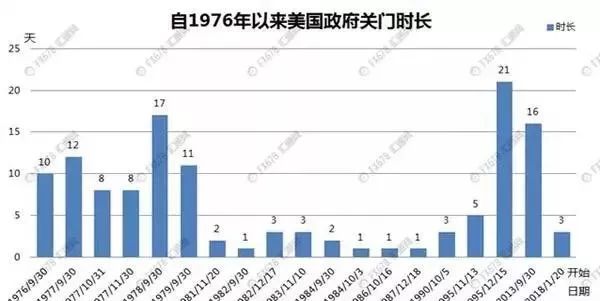

我们经常看到的美国政府因为没钱给职员开工资而“关门”的独特景象,就是因为这一独特的制度设计,限制了政府随意印钞花钱。

其次,美联储的运作确保了美元信用、不滥发钞票。

那么美联储是怎么做到这一点的呢?

一是公开透明的货币政策。

为了避免决策权过于集中在少数几个人或几个地区上,美联储主要的货币政策是由联邦储备局的7名执行委员和联邦储备银行的12名主席共同参与制定。

其中,“公开市场操作”是美联储最重要的货币政策。我们经常听说的“美联储公开市场会议”(或“议息会议”),就是为了制定这个政策而召开的。而且美联储的决议无需获得总统或国会的批准。

之前我们就说过美联储具有非常大的独立性,这在它的财务上也得到了体现:美联储不接受美国国会的拨款。因为美国政府公债的所有权不属于美国政府,而是属于美联储。作为非盈利机构的美联储,其财政独立便得益于此。

二是美联储虽然有印钞权(或货币发行权),但条件极为苛刻。有多“苛刻”呢?

一方面,必须要有担保才能发行对等金额的美元。这个担保,在过去是黄金,现在是美国国债。也就是美国政府可以通过发行国债,间接地影响美元发行。但是政府也不敢滥发国债,一是因为国债需要在规定的期限内偿还,且还有利息,二是因为国债是有“天花板”(即历届政府累积债务的上限)的。

政府举债需经国会批准,而国会在就给它制定了“天花板”。一旦达到这个“天花板”,政府就算关门也不能再举债了。

于是我们就会看到美国政府会时不时的“关门”:

奥巴马时期,美国国会曾把这个“天花板”往上挪了下,但幅度也极为有限,最后还是只得采用“关门”的方式度过;

特朗普时期,债务达到“天花板”后,国会死活不给往上挪了,所以特朗普上任不久,美国政府就“关门”了一次。

不过,不久之后政府又没钱了,虽然特朗普以“关门”相威胁,但因为“关门”是件非常不光彩的事,国会还是不给往上挪“天花板”。以致特朗普政府不得不“艰苦朴素”、“节衣缩食”。

由此可见,美国政府通过举债来影响美元发行的能力非常有限。这也就反过来有效地限制了美联储发行美元的机会和空间,维护了美元的信用。

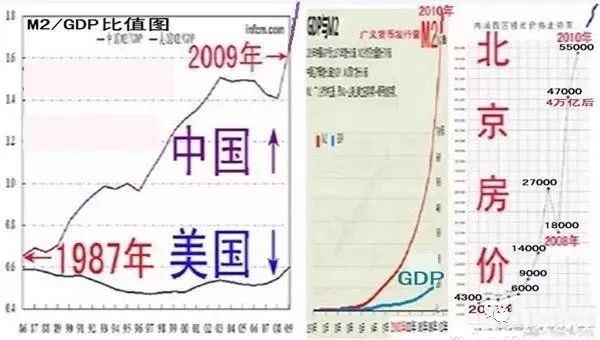

另一方面,美联储和联邦储备银行还有一个用来限制因美元发行导致货币贬值的专业指标——M2/GDP<0.7。一旦M2/GDP>0.7,就算有充足的国债担保,美联储就不能再发行美元。事实上,近百年来该指标从来没有超过0.7,就算在2008-2012年的金融危机期间也才达到了0.65,一般都是在0.6上下波动。

由此我们可以通过观察M2/GDP的比值是否大于0.7,来判断货币是否超发或是贬值。如果M2/GDP小于0.7,是没有超发;如果M2/GDP大于0.7,货币超发,也就是货币贬值了。

长期的货币超发,其实是对货币信用的一种损害。

从上面的分析我们可以看出,美元货币之所以具有稳定性和信用,200年来都没有出现过剧烈贬值的情形,得益于其特殊的制度设计,严格限制了政府和美联储的权力,使得“印钞机”不被政府掌控,而掌握“印钞机”的美联储又不能随意印钞。所以美元是世界各国储户用以保值升值的抢手货,也是世界各国普遍信赖的储备货币和结算货币,背后的原因不只是经济实力那么简单的。

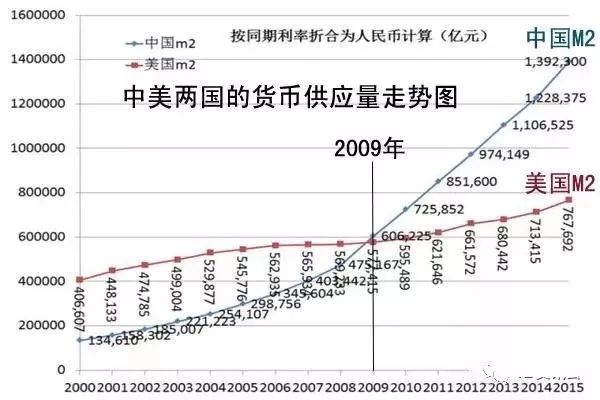

相比之下,我国的情况就有些不容乐观。不仅M2/GD已经大于2,而且还在不停地发行人民币。每年的超发幅度都是GDP的2倍以上,货币贬值是必然的结果。过去几十年里房价的飙升,就有人民币超发导致的货币贬值的影响;而近期肉蛋菜价格的大幅上涨,也是受到连续“降准”后大量货币流入市场的影响。

原中国银行副行长王永利说过:“我们在说美国开足马力印钞票的时候,别忘了实际上货币增长最猛的,非我们莫属。”

数据显示,2009年我国已超越美国,成为了世界上第一大货币国(见下图)。

所以我们在文章开头就说,短期内人民币很难取代美元成为世界主导货币。那么,如果人民币要想成为世界主要货币或主导货币,该怎么做?其实通过本文的分析,要想成为世界主要结算和储备货币,努力的方向已经明了。

美元的稳定性使得它能成为近百年来的国际结算和储备货币。在成为世界主导货币之前,经历了百年的信用检验;作为世界主导货币的信用,也经历了近百年的历史检验。

版权归原作者所有。如有侵权请联系我们,我们将及时处理。

打開微信,使用 “掃描QR Code” 即可將網頁分享到我的朋友圈。

點評

點評 微信

微信 微博

微博