2017報稅新規,桃源會計專家解讀

04/28/2017 桃源集團─保險投資

2016年度報稅工作目前正值最忙碌時刻,桃源會計(TZG Accounting)特別提醒各界華人華僑、工商業主們:

1. 合夥經營類型公司(Partnership),報稅截止日期從往年的4月15日提前到2017年3月15日。

2. 對於S-有限公司(S Corporation)而言,報稅截止日期仍是2017年3月15日。

3.個人報稅截止日期為4月18日。

為幫助廣大華人朋友,各界工商業主了解今年報稅政策的一些變化,桃源會計特別準備了2016年度報稅須知大全,幫助大家更好地理解美國報稅體系,學習基本的會計知識,做好家庭和公司企業的理財規劃。

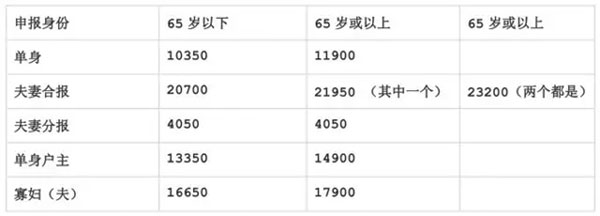

報稅界限

Filing Requirement

根據稅務局官方文件,如果你的W-2或投資收入低於以下金額,是不需要報稅的。但是如果你的收入是自僱收入或1099收入,如果金額超過400,即需要申報;雖然你是不需要繳納所得稅,但是需要繳納自僱稅(所謂的點數退休金),所以你的申報只是純屬繳納社安稅。

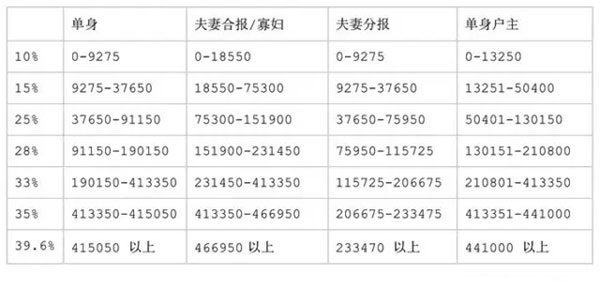

普通收入稅率Ordinary Income Tax Rate

桃源會計提醒大家,很多人對美國的稅率存在想當然的誤解。普通收入稅稅率,並不是一刀切,而且階梯式徵稅。您的收入會分成好幾段,不同階段的收入徵稅稅率是不同的。

以上表中的單身收入為例,單身的李先生2016年的應繳稅收入(Taxable income)為19萬,那麼李先生的這19萬的收入,會分成如下四個階段:

0-9275 (10%)

9275-37650 (15%)

37650-91150 ( 25% )

91150-190000 ( 28% )

每個階段依次按照10%,15%,25%,28%的稅率進行計算納稅額。而不是像很多人誤解的190000 x 28%的方式。

桃源集團創辦陶培根表示,美國的稅收制度是公平的,邊際稅率(Margin Tax Bracket)或稱階梯式稅率,其設計是公平的,同時也是能者多勞,能力越大對社會貢獻越大的理念。

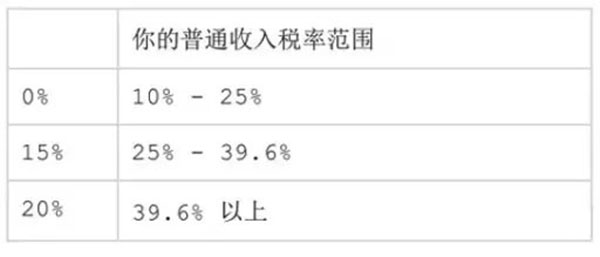

長期資本收益和合格股息稅率

Long-Term Capital Gain & Qualified Dividend Tax Rate

而短期資本收益和普通股息分紅將仍舊按照普通收入稅率徵收。

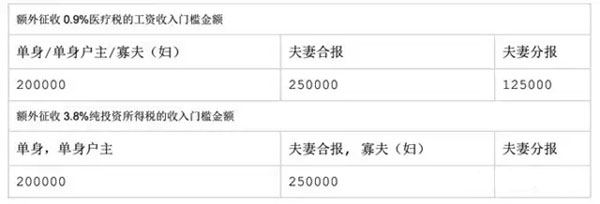

其他稅

Other Taxes

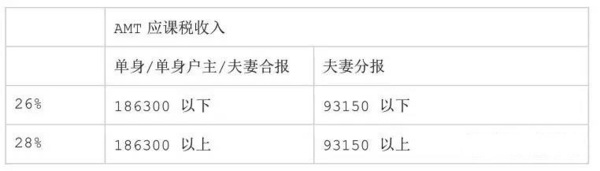

AMT最起碼稅收

AMT是美國政府設計出來的一種方法,以保證一些高收入人士和公司不能夠因為每一年有太多的扣除以避免繳付稅收。這些人士需要計算常規稅收或非常規的AMT稅收,就需要支付其中一個較高的稅收。

AMT免稅額。這個免稅額就像常規稅收體制下的基本扣除額一樣,在計算AMT稅收的時候可以減去這個免稅額之後才計算AMT稅收

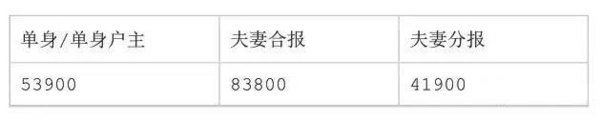

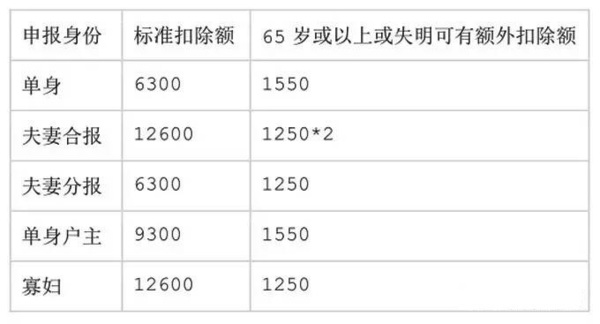

標準扣除額

Standard Deduction

列舉扣除額

Itemized Deduction

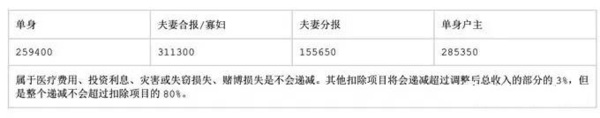

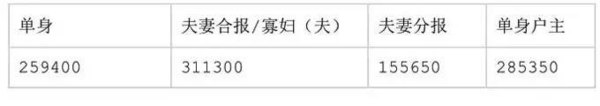

如果不用標準扣除額,可以採用列舉扣除額。不過如果調整後總收入超過以下範圍,列舉扣除額將會遞減。

個人免稅額

Personal Exemption

每個人的免稅額是4050。如果調整後總收入超過以下範圍,個人免稅額將會遞減。

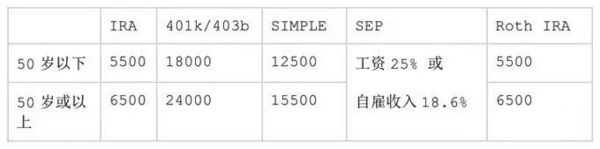

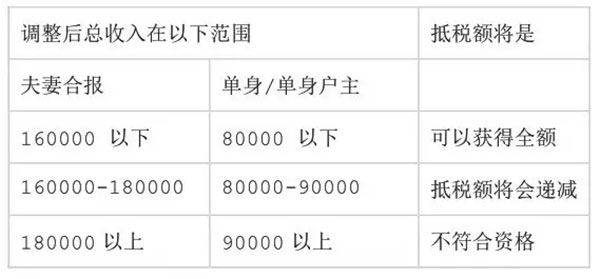

退休計劃可放額度

Retirement Plan Contribution Limits

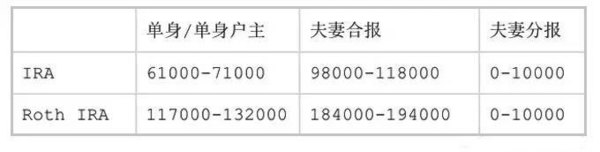

IRA和Roth IRA的可放額度在以下調整後總收入範圍將會遞減。

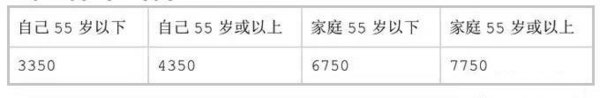

健康儲蓄賬戶可放額度

HSA Contribution Limit

醫療儲蓄賬戶可放額度

Archer MSA Contribution Limits

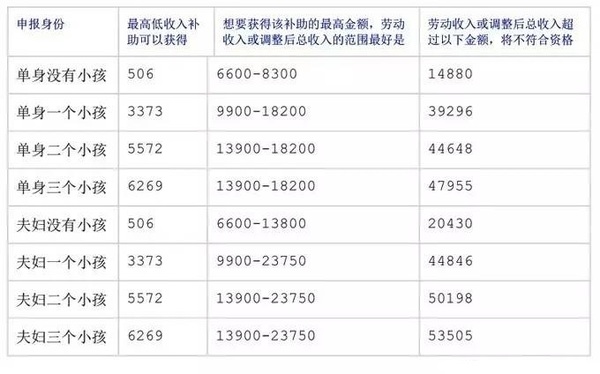

孩子稅收補助

Child Tax Credit

每個17歲以下的小孩最高可以獲得:$1000,或超過收入3000的部分的15%。換句話說,如果你的收入過低,你的小孩稅收補助可能不足$1000。同時如果調整後總收入超過以下範圍,收入每增加1000,小孩抵稅額就會減少50。即若調整後總收入不超過以下範圍,將會獲得全額。而今年的孩子稅收補助自02/15/2017起開始發放。

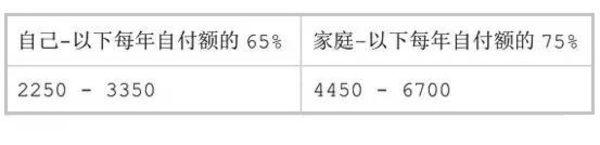

低收入補助

Earned Income Tax Credit

你或你的配偶必須有勞動收入及年齡在25到64之間。小孩必須是24歲以下,跟你同住超過6個月。年齡在19到23歲的小孩必須是全職學生。投資收入(銀行利息,股息,股票買賣收益,出租純收入等等)不能超過3400。而今年的低收入補助自02/15/2017起開始發放。

小孩/被撫養人的照顧費用抵稅額

Child/Dependent Care Credit

抵稅額是每位13歲以下小孩/被撫養人的照顧費用的20%至35%,每位小孩/被撫養人的照顧費用只限於最高3000,每個家庭的照顧費用只限於最高6000。

大學費用抵稅額

American Opportunity Credit

每位學生最高可以獲得:2500,請向會計師提供學費證明1098-T以及書簿學雜費的費用證明。

奧巴馬醫療保險月費抵稅額

Premium Tax Credit

如果你從政府的交易市場(MarketPlace)購買的醫療保險,在你報稅的時候可以享有該抵稅額。一般,你已經預先收取了該抵稅款項,而該款項直接到了你的保險公司以降低你的保險月費,所以你必須就預先收取的款項和你實際應有的抵稅額作出調整。你預先收取的款項可能是過多或過少,基於你的收入和家庭情況在你預先收取該款項的時候和現在你報稅的時候有所不同。如果是過多,你將退還過多的部分給國稅局;如果是過少,不足的部分以退稅的方式支付給你。要計算你預先收取的款項是否過多或過少,你將會收到從保險公司寄給你的一份1095A表格,在你報稅的時候必須帶上。

如果你在2017年報稅的時候沒有醫療保險將會受到罰款。罰款將會是調整後總收入的2.5%,或每個成年人695和每個小孩347.50(最高2085按人數算)。最後看按收入算出來的罰款高,還是按人數算出來的罰款高,以較高的金額來罰。

不過罰款也有豁免的時候,如果你的收入低於報稅要求(前面有說過的收入範圍)、或長期居住海外、或沒有保險不超過連續3個月、或沒有美國合法居住身份等其他特殊原因。

自住房屋出售後的免稅額

Primary Home Sale Exclusion

自住房屋出售後的免稅額是:250000個人/500000夫妻。在你的一生中使用該免稅額多少次是沒有限制的。要符合自住房屋出售後的免稅額,你必須在出售前的5年內最起碼擁有2年和作為主要住宅居住有2年。這2年的擁有和使用可以落在出售前的5年內的任何時間。當你出售的時候,你不一定是需要居住在哪裡。儘管你擁有和作為主要房屋來居住有很長的時間,在計算的時候也只是出售前的5年時間內。

海外工作收入免稅額

Foreign Earned Income Exclusion

如果報稅人雖然持有美國綠卡或者是公民,但實際居住在美國以外的國家,只要您能證明您在國外居住至少330天或是國外“真實居民(bona fide resident)”,那么在外國的收入可以有$101,300是不需要交美國的收入稅的,這部分可以直接從總收入裡減去。

贈與和遺產免稅額

Gift Tax Exclusion & Estate Tax Exclusion

2016年的每年贈與免稅額是:$14000 。即是只要一年給一個人的贈與不超過14000,贈予人不需要申報和繳稅。2016的贈與和遺產的合共免稅額是:$5,450,000。即是只要一個人的生前贈與加上死後剩下的遺產合共不超過$5,450,000.00是不需要繳納遺產稅。

贈與稅表的申報截止日期是4月15日或可延期至10月15日。而遺產稅表的申報截止日期是死者死後的9個月內或可額外延期6個月,但需要在9個月內付清相關遺產稅。

海外金融賬戶申報要求

FBAR Requirement

如果你在海外的所有金融賬戶在過去整年當中的任何時候的最高總值加起來超過$10000,需要作出信息申報。該申報是屬於信息時報,不會產生稅收。申報截止日期是4月15日或延期的10月15日(以往是6月15日沒有延期)。

金融賬戶包括任何銀行賬戶,證券,投資衍生工具(股票,債卷,期貨,貨幣,利率與市場指數),海外互惠基金,或其他金融賬戶(包括任何儲蓄賬戶,支票賬戶,定期賬戶,年金,有現金值的人壽保險)。

收到海外贈與

Receiving Foreign Gift

如果你在過去整年當中收到海外贈與超過$100,000.00,即需要進行申報。該申報是屬於信息申報,不會產生稅收。申報截止日期是4月15日或延期至10月15日。

報稅截止日期

Tax Due Date

稅季的忙碌與緊張常常除了稅收的本身,還和稅季的時間限制有關。每年的報稅截止日期,總是有一群拖延症患者焦頭爛額得趕來報稅。而值得一提的是,2017年稅季相較於往年,在報稅截止日期上將發生較大變化。還請特別留意。

個人稅表

Individual tax returns

•首次截止日期:April 18, 2017

•延期截止日期:October 16, 2017

信託和遺產稅表

Trust and Estate income tax returns

•首次截止日期:April 18, 2017

•延期截止日期: October 2, 2017(現在是5個半月,以往是5個月)

合夥經營稅表

Partnership returns

•首次截止日期:March 15, 2017(以往是4月15日)

•延期截止日期:September 15, 2017(依舊不變)

C-有限公司稅表

C-Corporation returns

•首次截止日期:April 18, 2017

(以往是3月15日)對於年終選擇為12月31日的公司

•延期截止日期:October 16, 2017(以往是9月15日)對於年終選擇為12月31日的公司

•對於年終不是選擇為12月31日的公司,截止日期將是選擇月份後4個月的15日,延期截止日期是6個月

•對於年終選擇為6月30日的公司,截止日期將是9月15日,延期截止日期將是4月15日(可以延期7個月)

•從2027年開始,對於年終選擇為6月30日的公司,截止日期將是10月15日,延期截止日期將是4月15日(可以延期6個月)

S-有限公司稅表

S-Corporation returns

•首次截止日期:March 15, 2017(依舊不變)

•延期截止日期:September 15, 2017(依舊不變)

海外金融賬戶申報

Foreign Bank Account Reports

•首次截止日期:April 15, 2017(以往是6月30日)

•延期截止日期:October 15, 2017(這是首次開始有延期,以往沒有延期)

•注意:海外金融賬戶申報與申報稅表不一樣,其截止日期不受星期六、星期日、和公眾假期影響

(本文版權歸桃源會計所有,未經許可網絡轉載者,法律後果自負 )

桃源會計

為您提供各州公司報稅、個人保稅,工資發放及報稅、公司註冊、財務審計等業務。

桃源保險

為您量身定製商業和個人保險,業務包括餐館、商業、汽車、房屋、工傷、醫療等保險服務。

桃源投資

為您提供共同基金、股票投資、401K集體退休金計劃、教育基金、個人理財、資產管理等投資業務。