中美注冊會計稅務事務所:美國海外帳戶稅收法FATCA

06/07/2017 中美第一註冊會計師事務所一、FATCA的含義

二、FATCA條款的內容

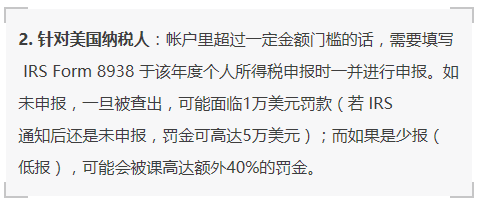

1.針對海外金融機構:所有簽約國家與地區合作的金融機構(包括銀行、證券、投資投顧等),必須每年向IRS提供在該機構底下的「美國納稅人」的帳戶與個人資料,包含名字、稅號、住址及交易紀錄等。如果金融機構拒絕提供,則該機構與客戶的美國來源所得或在美國的投資利潤需要扣繳30%的懲罰稅率。

三、美國納稅人的定義

美國納稅人包括美國公民和稅務居民,而稅務居民包括:

1. 永久居民(綠卡)

2.滿足實際居留標準:當年度在美居留超過31天,並且過去三年內在美國居留天數加權後達183天(算法為本年度停留天數乘以1、上年停留天數乘以1/3、前年停留天數乘以1/6)。但持A, F, G, J, M or Q簽證者則不算。

四、金融機構判定客戶是否為FATCA 條款適用對象的標準

美國指標(FATCA Indicia):金融機構會先詢問客戶是否為美籍(或美國納稅人),此外也會利用七項「美國指標」來辨識。只要滿足以下其中一項條件,就有可能成為被查核的對象(但不代表就一定需要補稅)

1. 出生地是否為美國(A US place of birth)

2. 公民證明文件(Identification of the Account Holder as a US citizen or resident)

3. 居住或郵寄地址,包括郵政信箱(A current US residence or mailing address, including a US PO box)

4. 美國電話(A current US telephone number)

5. 匯款到美國帳戶(Standing instructions to pay amounts from a foreign (meaning non US) account to an account maintained in the United States)

6. 代理人是美國地址(A current power of attorney or signatory authority granted to a person with a US address

7. 代收郵件地址(A US "in-care-of" or "hold mail" address that is the sole address with respect to the account holder)

如果客戶合乎「美國指標」,金融機構將詢問客戶是否同意將存款等相關資訊報送IRS。如果不同意,就會被列為「不合作帳戶」,屆時IRS便可根據FATCA條款內容要求金融機構提供「不合作帳戶」持有人的個別詳細資料,其在美國的來源所得可能要被扣繳30%的重稅。

另外特別注意,與美籍人士持共同帳戶的非美籍人士也適用於FATCA 條例。

五、申報金額門檻

1. 居住在美國境內(Taxpayers living in the US)

單獨申報:在報稅年度最後一天前海外總資產超過5萬美元,或是年中任一時間點超過7萬5千美元

夫妻聯合申報:在報稅年度最後一天前海外總資產超過10萬美元,或是年中任一時間點超過15萬美元

2. 居住在美國境外(Taxpayers living outside the US)

單獨申報:在報稅年度最後一天前海外總資產超過20萬美元,或是年中任一時間點超過30萬美元

夫妻聯合申報:在報稅年度最後一天前海外總資產超過40萬美元,或是年中任一時間點超過60萬美元

上述資產包括股票和債券等。值得注意的是,如果該公司是美國金融機構的海外分公司,可不必申報。

六、已經簽訂的政府

現階段有些地方(如香港)已經正式立法生效;有些如中國、印尼、馬來西亞雖未正式簽署條約但業已同意(Agreement in Substance),視同生效國家;而如台灣2016年12月底才正式簽署協議,預計今年年中通過立法實施。

七、常見問題FAQ

1. FATCA 和FBAR 的差別?

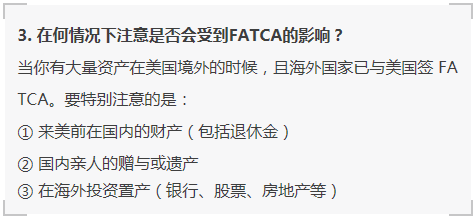

FBAR正式名稱為「海外銀行與金融資產帳戶申報」 (Report of Foreign Bank and Financial Accounts,FBAR),落實對象為美國納稅人,主要是要求納稅人若在國外有一個(或以上)的金融帳戶(如銀行存款、投資帳戶、共同基金Mutual Fund)或簽名帳戶(signature authority),一年中任何時間的「總和」最高額超過1萬美元,同樣在每年報稅截止日4月15日前要用Form 114 (e-filing system) 向美國財政部申報。(財產申報不代表要繳稅,所得收入和資本收益才要繳稅)

2.很多報導都說是針對「美國人」,所以雙重國籍的人才有影響?

這裡的美國人指的是「稅法上的美國人」,不僅只有美國公民,稅務居民也是

4.公民或綠卡身份,選擇到海外工作並有所得收入(符合一定條件下可適用「海外勞力所得豁免」,使用Form 2555進行申報,可享一定免稅額度)

(本文由中美注冊會計稅務事務所提供 文字轉載自搜狐)