華人在美國買保險前最該知道的10個問題!匯眾金融集團

11/12/2018這兩年,隨著國內金融投資市場的不穩定以及每個家庭希望保護資產不被稀釋的情況下,越來越多的人,特別是國內中產家庭和高淨資產家庭紛紛瞄上了美國大額人壽保險。

大家真的知道自己應該買哪類保險嗎?對於保險規章制度、投保過程、理賠程序又真的清楚嗎?

今天,就買美國保險前最應該弄清楚的10個問題進行討論。

問題一:哪些人適合購買美國保險?

“現在美國保險是最紅的理財方式,人人都在買,我也要買!”很多人抱著一種跟風的態度購買保險,但保險作為一個長期理財投資,需要做好充分的心理準備和財務規劃。那麼,究竟哪些人適合購買美國保險?

1. 在美國出生

2. 自己或者孩子將來打算移民美國

3. 打算送孩子出國唸書

4. 擔心中國即將實行的全球徵稅(CRS)或未來實行遺產稅

5. 擔心在中國的財富將來會被稀釋,想要將一部分投資轉移到美國分散風險

6. 對比各國後,想要買一份性價比最高的保單

問題二:美國保險相比其他國家優勢在哪裡?

1. 美國保險歷史悠久

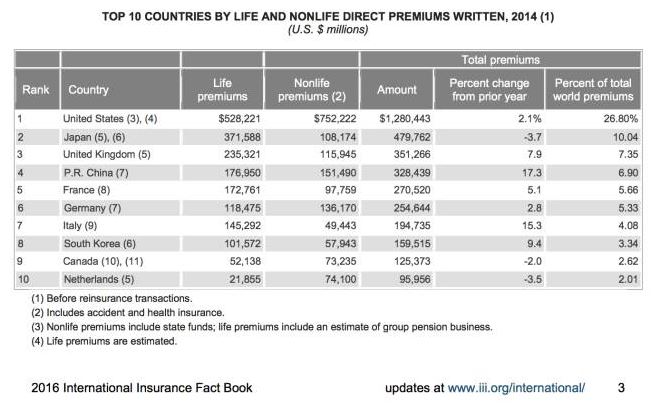

美國的保險距今已有超過260年曆史,整個市場都非常成熟。所以從監控、管理、法律等各方面來說,美國保險都是目前世界上最先進最值得信賴的。根據2016年全球保險業手冊統計結果顯示,美國保險的總保費佔全球26.80%。

2. 美國保險法律完善、市場成熟

美國保險公司受保監會監管,美國各州都有特設基金保障賠償。美國保險法規定,保險公司必須設立專門賬戶用於提供保險理賠,這個賬戶根據不同公司的規模做出標準規定並需要進行季度審計。同時,美國《破產法》規定,美國保險公司不能隨意宣布破產,如果經營不善被收購,收購方必須在一定範圍內負責賠償問題。

問題三:美國保費貴嗎?

很多人覺得,到美國買保險一定很貴!其實,美國的保險是目前全球性價比最高的保險了。在保費這一項上,恐怕沒有哪個國家可以與美國抗衡。同類保險上:美國的保費是香港、台灣、韓國的1/3,日本的1/5,內地的1/6。

問題四:選擇人壽保險時,最該考慮哪個方面?

美國人壽保險的每張保單都是客制化的,也就是說,財務顧問會以客戶需求為主,為客戶推薦最適合他的保單。

所以在買保險前,要清楚地了解自己的需求。根據以往經驗,客戶最在意的保單選項有:

1. 保費便宜,保單有些現金值累積

2. 最大化免稅退休收入

3. 生前利益附約,包含大病重症長期護理的理賠

4. 保單內的現金值穩健免稅複利成長,將來可拿保單做貸款抵押套現

問題五:外國人購買保單需要哪些材料?

外國人購買美國保險時需要遞交的資料:

(300萬以下)

1. 申請書

2. 保險規劃書

3. 護照影本

4. 5年內醫療記錄(請於出國前準備好一起帶過來)

(300萬以上)

6. 註冊會計師準備的財力證明

問題六:體檢時注意事項有哪些?

1. 平時記得經常喝水,體檢早上盡可能大量喝水(貼心小叮嚀:是喝水,不是飲料哦~)

2. 避免在體檢前24小時內做過量的運動(避免體內產生大量乳酸)

3. 體檢前48小時內,盡量注意飲食清淡,避免刺激性食物如咖啡、酒,辛辣油膩食物等。

問題七:何時繳保費?

1. 收到保單後付款

2. 或未收到保單前,只要保單已確認費率,保險公司確認政策發出,客戶即可先行寫張支票繳納保費。

問題八:保單何時開始生效?

保險公司需同時收到客戶簽收回執和初期保費的後保單正式生效。

問題九:一旦被保險人身故,如何理賠?

1. 當被保險人身故時,受益人應立刻通知保險經紀

2. 保險經紀會盡快協助受益人填寫死亡理賠申請表

3. 保險經紀將簽妥的死亡理賠申請表和政府單位核發的死亡證明書正本寄到保險公司。

4. 保險公司將理賠款以及銀行本票寄給受益人 (有些保險公司可接受客戶要求匯入客戶指定的賬戶)

總的來說,美國信譽評級高的大型人壽保險公司理賠速度相當快,一般幾個星期就可完成理賠。

但要注意的是:

1. 若被保險人在海外身故,該地政府核發的死亡證明必須翻譯成英文,並經過當地美國領事館公正。

2. 若被保險人身故發生在保險生效日起兩年內發生,則保險公司有權利調查,並要求相關家屬或受益人提供進一步的文件佐證。

問題十:美國人壽保險有哪些類別?

1. 定期壽險(Term Life)

定期人壽保險是“基礎型”保險,只在相應的受保時間內生效。例如5年、10年、20年...如果受保人在受保時間內死亡,就可以獲得賠償。這只是一份純保險,沒有任何現金價值,只為一份安心和放心。

+ 價格便宜

- 保障期限短暫

- 保險人年紀大了能夠買的期限比較短,並且年紀越大保費越貴

2. 終身壽險(Whole Life)

這種是美國常見的保險。這類保險的現金值在保單內有延稅功能,隨著時間的延長,保險內的現金值(cash value)就會增加。保險公司會根據公司的盈利情況定期派發紅利。獲得的紅利可以繼續累積。

+ 定期派發紅利

+ 用來支付遺產稅

- 分紅回報率不會很高

- 保單現金值借款利率目前是每年4%~6%,並且是需要償還的

- 保費是所有保險產品裡最高的

3. 萬能險(Universal Life)

這種保險是從終身壽險演變而來。萬能險保單擁有許多變通的彈性,可以在任何時間繳費,費用也可多可少,但要達到最低的交費水平。它也有現金值,隨著市場利息走勢,每年有不定回報率。它跟終身壽險一樣是屬於保守類型的產品,回報率不是特別高。

+ 定期的回報率

+ 彈性化繳費方式

- 回報率平平

4. 投資型萬能險(Variable Universal Life)

這一類的險種由傳統萬能險演變而來,關鍵的區別在於客戶可以在保單內選擇投資不同的基金,從而獲得相應的投資回報。上不封頂,包在保單內收益不需要交稅。但同時也不保底,如果現金賬戶在金融市場虧損過大,那麼投保人就需要追加更多的現金來維持保險的有效性。因此這類產品擁有最大的市場風險。

+ 擁有萬能險的以上優點

+ 可能性的基金高回報率

- 可能性的基金嚴重虧損

- 不保底,導致本金流失,補繳保費

5. 指數型萬能險(Index Universal Life)

這一類的險種也是由萬能壽險演變而來,收益回報一般與美國標準普爾500指數 (S&P500) 走勢掛鉤。也有跟香港恆生指數或是歐洲道瓊指數掛鉤的。是全球保險產品的2.0版本。相較於投資型萬能險有損失本金的風險,這一類的保險有保底的的設計。就算是指數跌了,保單現金值不會受到任何虧損。根據數據顯示,美國標準普爾過去20年平均年化收益在8%~9%。同時指數型萬能險每年回報率是封頂的,看不同公司產品設計而定,通常大概封頂在12%,有些公司可以做到13%~15%。

+ 擁有萬能險的以上優點

+ 全球指數都是公開的資訊,因此指數回報是有根據且透明的

+ 下保底上封頂,年年保底鎖利延稅免稅複利遞增的特殊設計

- 回報率有封頂的限制