【理財】购买美国人寿保险人数激增,保险种类这么多该如何选?| 滙眾金融保險理財集團

05/08/20202020年初,新冠病毒突然来袭,加速了许多人购买人寿保险的计划。据美国新闻WWMT报道,美国疫情爆发,人们抢购人寿保险的数量显著增加。2月中旬至3月上旬,申请量就激增50%,而且随着疫情的发展,这种疯狂增长完全没有放缓的迹象,伴着一飞冲天的确诊人数,人寿保险申请量也轰轰烈烈迈入5月。

但人寿保险不是货架上的厕纸,众多产品千头万绪莫衷一是,究竟有什么区别,又该作何选择呢?

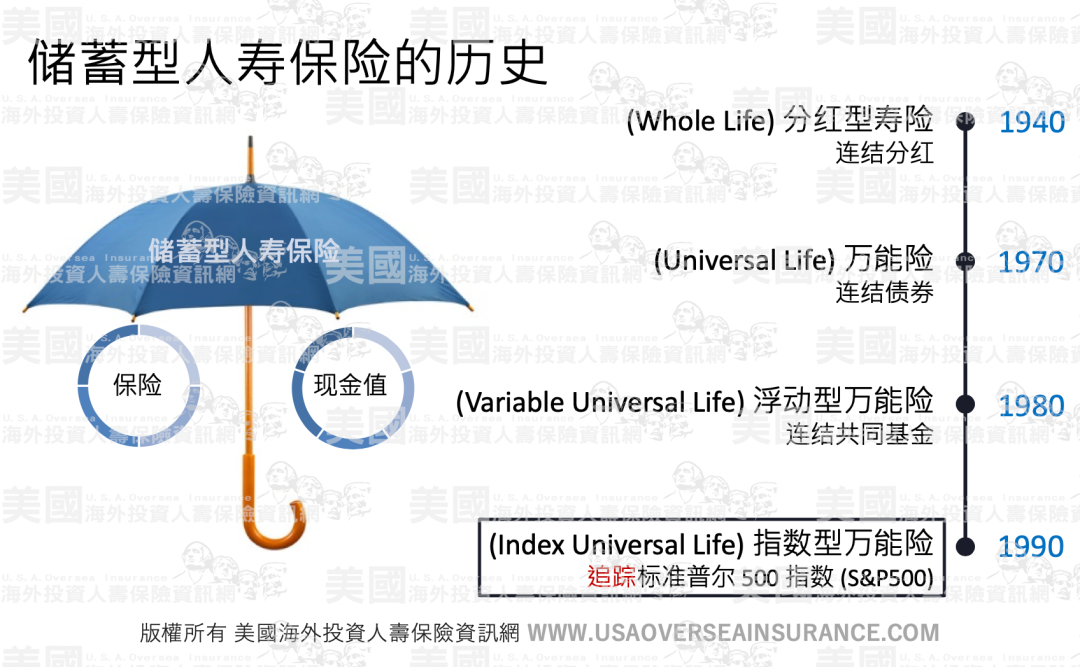

美国人寿保险种类

人寿保险的种类非常丰富,但主要包括两大类:

定期人寿保险Term Life Insurance和永久人寿保险Permanent Life Insurance,而永久人寿保险又细分为:

1.终身人寿保险Whole Life Insurance

2.万能人寿保险Universal Life Insurance

3.浮动型万能人寿保险Variable Universal Life

4.指数型万能人寿保险Index Universal Life

而且目前美国冠状病毒的爆发并不会影响申请保险,但是需要提供消费者的病史以及最近旅行过国家的详细信息。如果你在近日去过病毒高风险地区,申请程序可能会比较复杂。另外想要购买人寿保险,最好在生病之前尽早申请。

不过许多消费者也有一定顾虑,如果现在购买人寿保险,有什么限制吗?

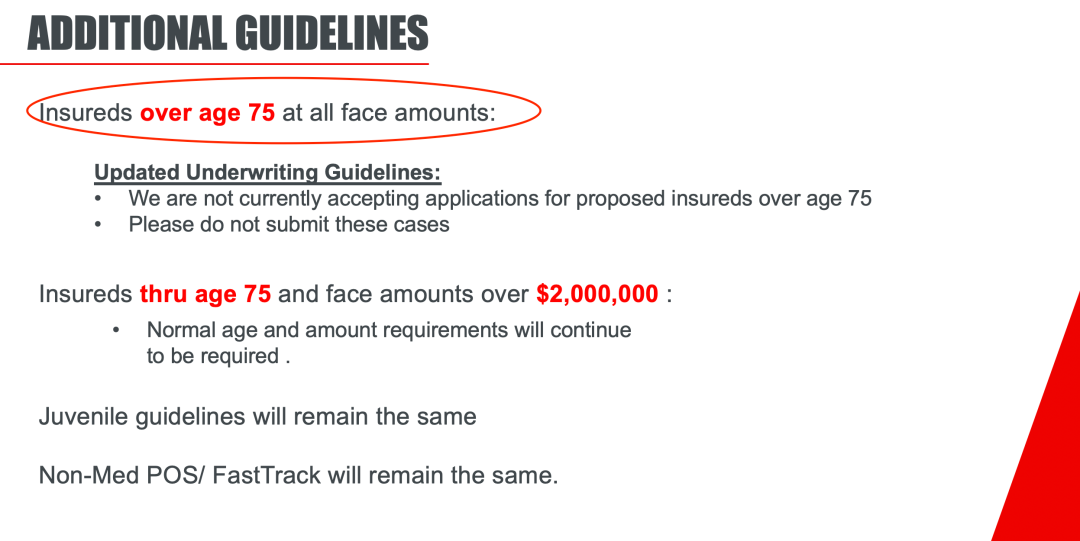

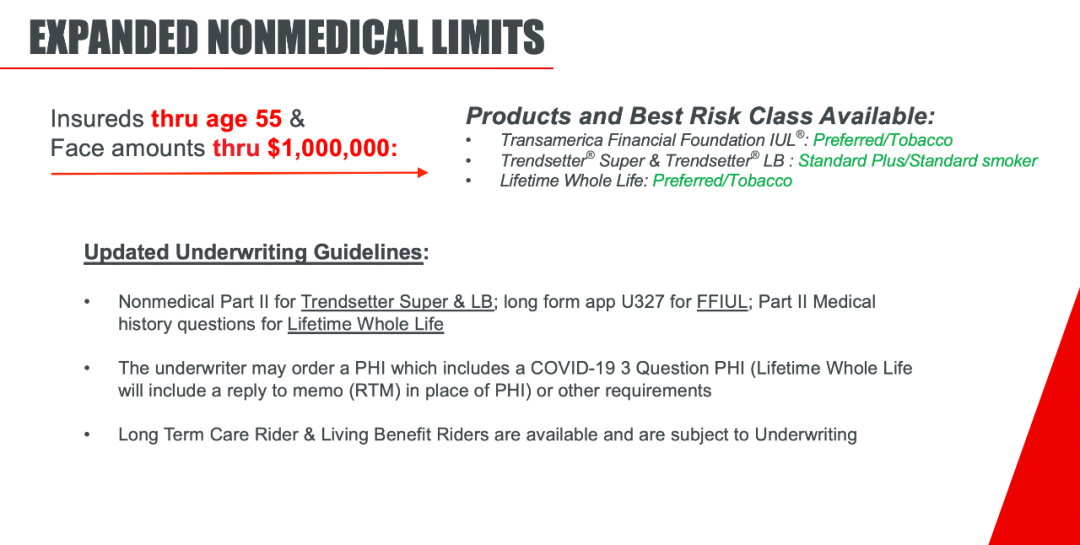

不同保险公司针对目前的情况也出了不同的购买政策。例如太平洋人寿Pacific Life不再接受71岁以上的保单;

全美人寿Transamerica不再接受75岁以上的保单;

不过好消息是,全美人寿现在放宽了100万以下的保额,如果在购买者在美国的病例没有什么问题,就不需要体检了。

那么我们来具体看下美国人寿保险的种类:

定期人寿保险

Term Life Insurance

之所以这样命名,是因为这类保险只在一定时间或期限内(通常10、15、20、30年不等)提供保障,属于暂时保险,主要提供死亡赔偿金。如果投保人在期限之内死亡,赔偿金可以支付。但如果投保人在期限到期以后死亡,就无法理赔。

大多数人购买定期人寿保险是为了保护亲人,这样的客户有很多债务,或者没有多少积蓄。如果不幸意外身故,家人也不会被迫卖掉房子或做出其他经济上的牺牲。

定期人寿保险不包括投资成分,所以几乎都是所能买到最实惠的保险。一个主要的好处是,在保单有效期内保费不会发生变化。一旦锁定就可以在保单有效期内依靠这部分保费,锁定保费率时越年轻、越健康,整个保单有效期内所需支付的保费就越少。

优点:价格便宜

缺点:保障期限短、高龄保险人能够买的期限较短

理想客群包括:

1.希望在工作期间为家人提供经济保障的人

2.只需在特定时间内提供保障的人(如三十年)

3.5~10年内没有机会攒够钱维持家人生活的人

哪些人不该考虑此类保险:

1.想买一份永不过期保险的人

2.想买一份能创造现金价值的人寿保险的人

永久人寿保险:终身人寿保险(分红险)

Whole Life Insurance

这个名称非常贴切,也可被称为永久人寿保险。一旦购买了一份保单,其保障范围将伴随被保人的余生。这种保险增加了投资的部分。人寿保险部分目的在于像定期寿险一样,去世后为其家人提供保障,但为终身寿险所支付的部分保费会成为具有现金价值的投资。和其他投资一样,一般情况下,可以用保单的现金价值来抵押贷款,而且期限也很优惠。

这是在中国比较常见的险种。保险公司会根据公司的盈利情况定期派发红利,但红利发放与否与金额都并不保证。随着时间的延长,保险内的现金值(cash value)会增加。要缴的保费基本固定且相对昂贵,没有太多变通的弹性,保险杠杆非常小。

优点:定期派发红利

缺点:分红回报率通常不高、保费贵、杠杆小、保单现金值借款利率通常是每年4%~6%,需要偿还

理想客群包括:

1.希望购买永不过期人寿的人

2.想购买一份可以建立现金价值、并可以借贷的保单

哪些人不该考虑此类保险:

1.希望买到杠杆更高保额的人

2.希望拿到回报率更高的人

永久人寿保险:万能人寿保险

Universal Life Insurance

与终身寿险一样,万能寿险也是永久性的。不过,万能寿险将保障与更复杂的投资成分相结合。这类险种保费有许多变通的弹性,向保单支付的金额可能会在不同年份有所波动,也可以在任何时间缴费,只要达到最低缴费水平,费用可多可少。因此,客户的保单在某些年份可能会比其他年份积累更多现金价值。

这种保险也有现金值,每年有固定的回报率。跟终身人寿保险/分红险一样是属于保守类型的产品,回报率不高。

优点:定期的回报率、弹性缴费方式、保单现金值借款利率十年后通常是0%,不用偿还

缺点:回报率平平

理想客群包括:

1.任何希望在保费和身故险金方面具有灵活性的人

2.想要永久的身故保险金,并且永不过期的人

哪些人不该考虑此类保险:

1.希望拿到回报率更高的人

2.希望买定期寿险的人

永久人寿保险:浮动型万能人寿保险

Variable Universal Life

这一类的险种由万能寿险演变而来,关键的区别在于客户可以在保单内选择投资不同的基金,从而获得相应的投资回报。上不封顶,而且收益不需要交税,但同时也不保底,如果现金账户在金融市场亏损过大,那么投保人就可以需要追加更多的现金来维持保险有效性。由于收益永无保证,拥有最大的市场风险,因此这种保险受联邦证券法的监管。

优点:拥有万能险的有点、有基金高回报率的可能

缺点:基金严重亏损的可能、不保底、没保证

理想客群包括:

1.希望参与各种投资机会而不需要对其收益征税的人

2.希望有更高收益的可能,又不介意亏损风险的人

哪些人不该考虑此类保险:

1.喜欢只买定期寿险的人

2.不愿意承担任何风险的人

永久人寿保险:指数型万能人寿保险

Index Universal Life

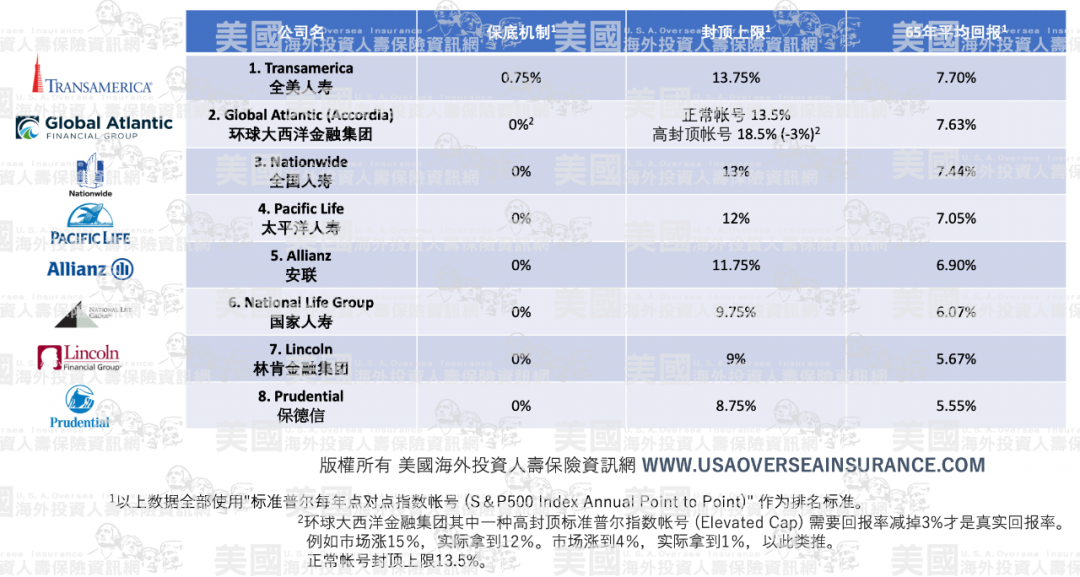

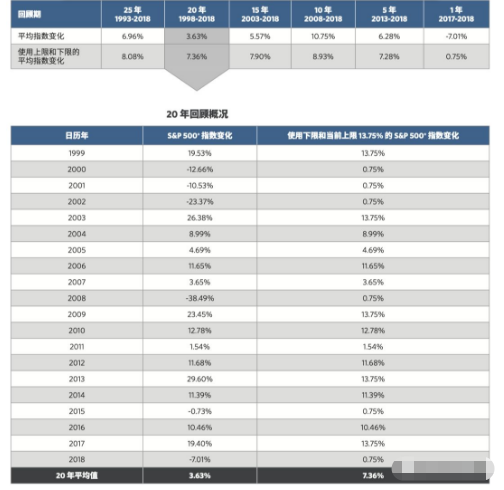

这一类的险种由万能寿险演变而来,使用美国标准普尔500指数 (S&P500) 走势挂钩。有时候也可以跟香港恒生指数或是欧洲指数。相较于投资型万能险,这一类的保险有保底的的设计。就算是指数跌了,现金值不会亏钱。数据显示,美国标准普尔过去20年平均年化收益在 8%~9%。指数型万能险缺点是每年都有封顶的回报率,看公司产品设计而定,通常大概是12%封顶,有些公司可以做到13%~15%。

优点:

拥有万能险的优点

美国标准普尔500指数公正公开,是美国股市的重要指标

保底保本的特殊设计

缺点:回报率有每年封顶的限制

理想客群包括:

希望终身受到保障,打算做长远规划的人。

指数型万能险Index Universal Life也是近年来最炙手可热人寿保险。

为什么大家都青睐指数型万能险?