【理財】美国房屋保险的科普知识 | 买房租房的都要看看 | 滙眾金融保險理財集團

07/15/2020

房屋保险(Homeowner Insurance 或 Hazard Insurance):一般指买房者为自己房子购买的保险,为最基本的保险。主要保障屋主在房子遭遇意外或突发灾难时,可得到补偿理赔来降低因灾害造成的财产损失。

房屋保险的基础理赔项目

典型的房主保险政策通常包括以下内容:住房,个人财产,责任和其他建筑物承保范围。

房屋架构(Coverage for the Home's Structure)

Coverage A - Dwelling Coverage:

保房屋主体结构。(对 Condo Insurance 来说,这点不含外墙及公共区域,因为那些是 HOA 的责任)

Coverage B - Other Structure on Your Property:

保房屋主体以外的建筑物,如独立车库、独立工具间等。这部分保额通常是主保险的10%(实际依保单内容为准)。

个人财产(Personal Property)

Coverage C - Personal Property / Contents:

保屋内所有个人财产,如家具、家电、手机、衣物等,若因灾害盗窃等事故造成私人财产损失可获理赔。

暂时生活开支(Coverage for Temporary Living Expenses)

Coverage D - Loss of Use:

因房屋损害或维修,导致投保人无法居住在屋内,所额外发生的住宿饮食等生活开销。

法律责任(Liability)

Coverage E - Personal Liability Insurance:

若有人在房屋受伤或发生事故,如在楼梯滑倒、工人作业受伤、小孩在家中玩球砸坏隔壁邻居贵重物品等,被起诉所产生的法律纠纷等费用。

医疗费用(Medical Payment)

Coverage F - Medical Payment coverage:

房屋造成他人损害但未被起诉的伤者医疗费。例如有人在你的台阶上滑倒但没有起诉你。无论屋主是否有责任,都可要求保险公司依据这一条款赔偿。

其他

Deductible (All Peril) 自付额 :

指的是以上各项,除非另外列明,全部自付额度为XX元;费用超出部分则由保险公司介入。

Water Backup and Sump Overflow 淹水:

指由下水道回流或水溢出来所造成的损失。下水道破裂并不属于 Water Backup 或 Sump Overflow。

美国房屋保险政策种类

在美国,常使用的房屋保险政策(Policies)有以下几类:(HO是 Home Owner 缩写)

HO-1 基本险(Basic Coverage)

保赔因火灾、雷击、烟薰、风灾、冰雹、抢劫、偷窃、爆炸、玻璃破碎、飞机、汽车、暴乱、骚动,及故意破坏对房屋造成的损坏。基本险也保赔人体受伤、损坏他人财产、律师费、医药费、室内个人财产、房屋损坏后的额外住房生活开销。

HO-2 扩充险(Broad Coverage)

除了 HO-1,加保因电击、冰雪重压、水管冻坏、天空落体、热水器或空调系统断裂烧坏、室内漏水造成的损坏。

HO-3 全保险(Special Form)

大众最普遍购买的房屋保险类型。除了 HO-1 和 HO-2 之外,也加保除了战争、核灾、水灾、地震、地陷以外的几乎所有内容。并也保赔客人在室内外发生的意外、路人在室外发生的意外、宠物咬伤人后的赔偿医药费、律师费。

HO-4 房客险(Tenant's/ Renter's Policy)

保赔出租房产室内的房客个人财产。

HO-5 综合险(Comprehensive)

比 HO-3 的涵盖范畴更广,保费也更贵。

HO-6 康斗险(Condominium Coverage)

保赔 Condo 屋主和室内个人财产、客人路人在室内外的事故、火灾、盗窃、漏水的损失。屋主需仔细阅读 Condo HOA 章程来决定须构买的保险费额。

HO-7 活动房险(Mobile Home Coverage)

保赔 Condo 屋主和室内个人财产、客人路人在室内外的事故、火灾、盗窃、漏水的损失。屋主需仔细阅读 Condo HOA 章程来决定须构买的保险费额。

HO-8 老房险(Older Home Policy)

老房子的市价要低于重建价格。老房险允许屋主以低于重建价格的市场价来保险。

常规房屋保险不理赔的情况

而绝大多数房屋保险(包括 HO-3 和 HO-5)都会将以下情况导致的房屋建筑或财物损失排除在理赔范围以外,比如:

洪水

地震

塌方

发霉

除了水管或者家电导致的情况以外的水害

虫害鼠害等

地基变形沉降等

宠物动物

由宠物造成的破坏

磨损、损耗

故意丢失

核事故

政府行动

所以如果房子处于一些洪水、飓风、地震等自然灾害高危地区,或者业主对某类风险有忧虑的话,还要考虑加买额外的保险。

Actual Cash Value vs. Replacement Cost

在保险赔付的细则里,可能会出现 Actual Cash Value(实际现金价值)和 Replacement Cost(替换成本)这样的字眼。如果按 ACV 赔付,保险公司只会赔付贬值后的价值损失;如果按 RC 赔付则会按替换全新产品的费用来算,当然RC条款的保费也会贵一点。

大多数基础的房屋保险对于房子建筑的赔付是按RC计算,但对个人财物方面的赔付则是按ACV计算,小伙伴们有需要的话可以加钱升级保险条款。

另外,有些保险公司还会有Guaranteed Replacement Cost(保证替换成本)的选项,这个条款可以保障例如材料人工升值等导致的原保额不足的问题,无论重建同类房屋的费用超出多少都会赔付,这个选项对于在天灾频繁地区、或者老房子屋主来说,都值得考虑。如果没有 Guaranteed 选项,可以考虑 Extended Replacement Cost 选项,这两者区别在于有没有赔付上限。

Deductible

Deductible(免赔额度)就是在保险理赔之前需要先自付的金额,房屋保险里关于Dwelling、Other Structure、Personal Property的理赔部分通常都会设有免赔额度。房屋保险的免赔额度可以按固定金额、或者保额的百分比形式来计算,每次申请理赔都会扣去免赔额。

大多数房屋保险的免赔额度在$500-$1500之间,但有些时候保险可能会额外指定特殊情况下造成的损失的免赔额度,比如风暴等恶劣天气情况。比如如果一个保额为30万的房子因为 Named-Storm(命名风暴)、洪水等损毁,而特殊事件免赔额度是5%,那就相当于要自付$15000,所以一定要了解清楚保险的所有详细情况。

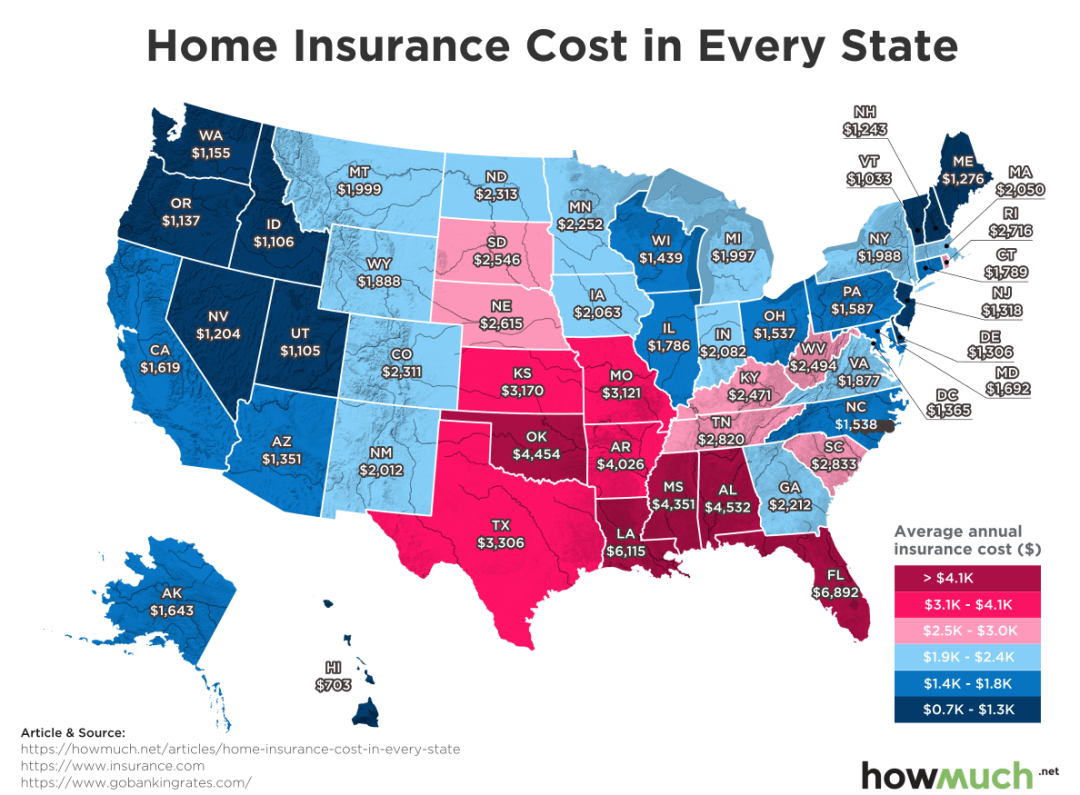

房屋保险费用是多少?如何降低?

房主保险的费用取决于许多因素,包括您选择的保险范围,房屋的功能以及个人财产的价值。额外的承保范围或增加的承保范围也可能会产生额外费用。代理可以帮助您选择适合您需求的承保范围,还可以帮助确定您是否有资格享受任何保单折扣。

注意,影响房屋保险的价格其中一个重要因素就是地理位置。

如果房子处于天灾频发、有灾害高危风险或者保安不够好的区域,保费肯定就会比安全地区更贵一些;通常靠近消防局的房子保费也会比远离的要低一些。比如飓风登陆频繁的佛罗里达州,就是全美房屋保险平均保费最贵的州。

保额和自付额度的高低也是影响保费的两大因素,相对于降低保额来说,提高自付额度会更加合适。

虽然相比起汽车保险,各家的房屋保险保费差价可能没那么大,但在不同的保险公司比价也还是能节省一部分费用的。了解各家公司能给的保险折扣,比如跟车险、寿险一起买通常能享受 Bundle Discounts,也有助于降低保费。

风险低的房子保费也相对会低,增加房子里的安全设施通常也能获得一定的房屋保险折扣。据 Consumer Reports 介绍,有安装烟雾报器、防盗摄像头、Deadbolt 门锁等通常能获得5% Off 保费优惠,而如果家里有自动喷淋和连接外界的自动报警系统的话,能获得高达15%-20%的优惠。

申请房屋保险理赔的时候,保险公司会派 Adjuster 来调查损失实况、对照保险条款制定一个赔偿价格,然而保险公司定出的赔偿价可能会跟自己理想中的数字不一样,这个时候就要据理力争。据CR的调查统计,对于超过2万刀以上的房屋保险理赔,有10%的人对保险公司定出的赔偿额度不满意;而跟保险公司讲价的人比不讲价的人能平均多获得$6000的赔偿。

如果保险赔偿跟自己理想价格相差太多,而自己又没办法说得赢保险公司的 Adjuster 的话,还可以考虑聘请专业的 Public Insurance Adjuster 代表自己申请理赔争取权益,费用通常按理赔款项的百分比算(各地有法律规定 PIA 收费上限,一般在10%~25%之间)。PIA 通常可以免费做初步评估,所以小伙伴们可以先计算一下看是否值得再决定。

注:文章内容、图片转自网络,版权归原作者所有,如有问题请及时联系我们。