【理財】外国人是不是美国税务居民?其实是一个数学题.... | 柏晶會計師事務所

12/10/2020 柏晶會計師事務所BrigimCPA NEWS

税务居民身份

众说周知

美国公民和美国绿卡持有者

都是

美国税务居民

那么持签证的外国人呢?

在税务上

这些外国人士

如果达到某些条件

也有可能被归为

美国税务居民

NO.

1

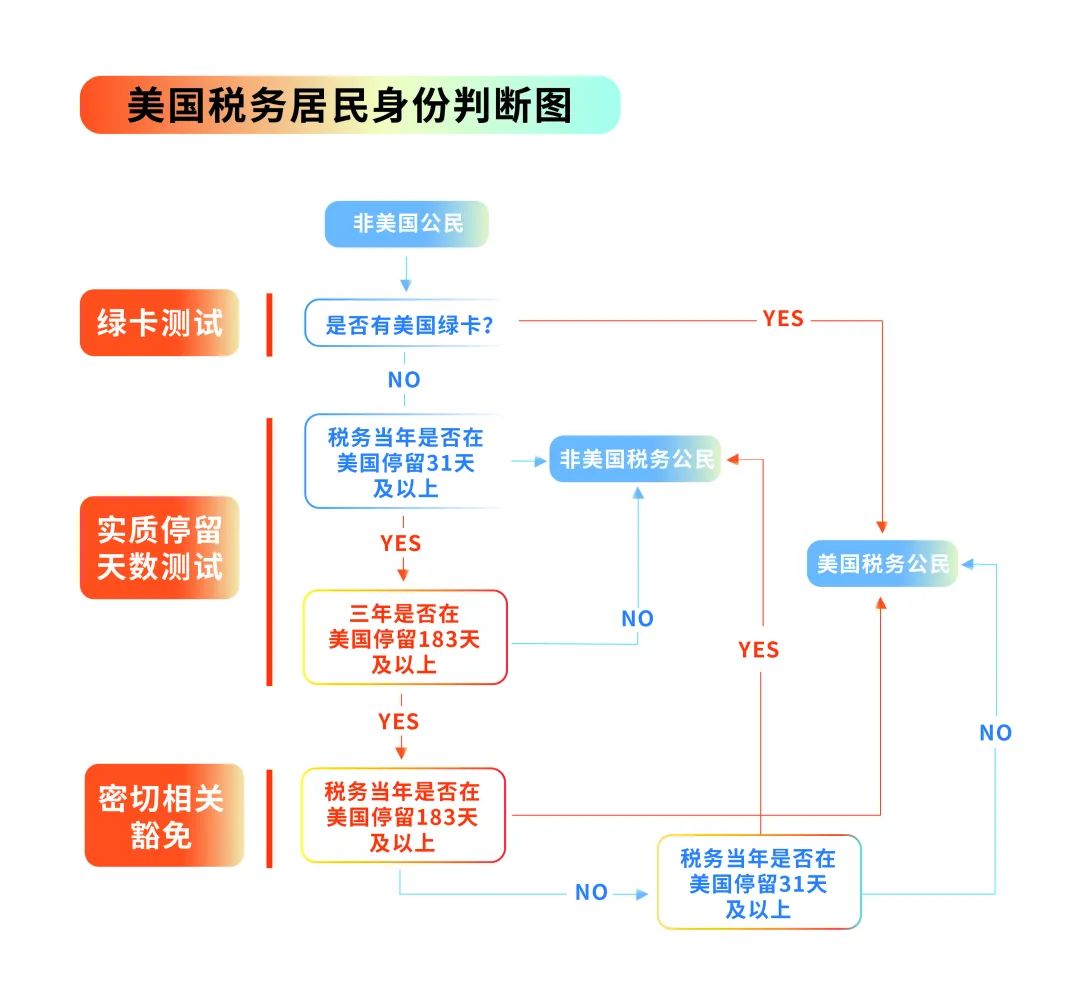

绿卡测试

您有没有绿卡?如果有,那您是美国税务居民。如果没有,则进入下一步。

实质停留天数测试

用您在美国的停留天数来核算是否同时满足{和{183天测试},如果满足,则也是美国税务居民。

31天测试: 税务年度里,在美国停留的天数达到31天及以上

183天测试: 计算包括税务年度在内的3年内,在美国停留的天数,具体计算方法如下:

1. 税务年度在美国的天数 * 1 = X天

2. 税务年度前一年在美国的天数 * 1/3 = Y 天

3. 税务年度前两年在美国的天数 * 1/6 = Z 天

4. 三年在美国停留的总天数=X+Y+Z= N 天

5. 如果N小于183天,则没有通过此测试,不是美国税务居民;如果N大于183天,通过测试,且通过{31天测试},则为美国税务居民

柏晶小案例:晶晶持有L-1高管签证,2017, 2018和2019年分别在美国停留了150天。那么2019年税务年度,晶晶是否是美国税务居民呢?

美国停留 天数A | 比例B | C = A * B | |

2017 | 150 | 1/6 | 25 |

2018 | 150 | 1/3 | 50 |

2019 | 150 | 1 | 150 |

2019年 税务天数 | 25+50+150 =225 > 183 | ||

2019年 税务身份 | 晶晶2019年为美国税务居民,全球收入纳税。 | ||

NO.

2

绿卡生效日

当您拿到绿卡时,绿卡上有一个[Resident Since: MM/DD/YR], 此日期即为您身份改变日期。

实质停留天数测试

如果您是因为通过天数测试而变为税务居民的,则税务年度里,您停留在美国的第一天为身份转变日期。如上一个例子里的晶晶,2019年她第一次入境美国是02/01/2019,结合她2017及2018年的税务居住天数,她从06/08/2019开始三年税务居住天数达到183天。她的税务居民身份是从02/01/2019开始,而不是06/08/2019。

满足以上双重测试

如果以上2个测试均通过,以较早的日期为税务身份开始日。

NO.

3

免于计算美国停留天数的人群

以上提到的实质停留天数测试适用于绝大部分持有美国签证的外国人,除了以下的几类人士:

签证类型 | 豁免情况 |

外国政府在美国工作的人员(多为A/G类签证) | 所有天数均免于计算无限制条件 |

外国学生及其家属(F/J/M/Q类签证) | 在美国停留的前5年 无需计算天数 |

外国教师/培训人员及其家属(J/Q类签证) | 在美国停留的前2年 无需计算天数 |

来美参加竞赛的职业 运动员 | 所有天数均免于计算无限制条件 |

学生的前5年:这里的5年是看学生总共持有此类签证在美国停留的天数,不论是否换了换了学校,又或是间隔几年再次来到美国。从第六年开始,不论持有什么签证,都需核算居留天数来判断税务居民身份。

教师的前2年:这里的前2年不是终身,而是考察过去6年中是否已经享受过2年的豁免期。如果没有,则2年的停留天数免于计算。

自然年:这里的“年”指的是自然年,即1月1日到12月31日。这个时间段内,如果有在美国停留,就算一年。

身份转变:身份发生变化时,需要用其签证所对应的规则去判断,并不可叠加豁免日。

NO.

4

如果是因为满足183天实质居住测试而变更为美国税务居民的,只要满足以下的条件,还可以用”密切关联“特例来申请依旧保持美国非税务居民身份。

1. 税务当年在美国停留时间不超过183天;

2. 您在其他国家拥有纳税居民身份;

3. 您与其他国家有着比与美国更紧密的联系;

4. 没有申请美国绿卡。

如果满足以上所有条件,可以在税务申报截止日前申报8840表格来保持税收上的外国人身份。

NO.

5

如果两个国家同时认为纳税人为本国的税务居民,为了避免双重征税,此协定允许纳税人运用两国之间的税收协定,基于事实和情况,而不是居住天数,来判断其税务居民身份。常见的判断标准有:

1. 永久性住所在哪个国家?

2. 通过工作和家庭等因素来判断你的重大利益在哪儿?

3. 更经常住在哪个国家?

4. 是否是其中一个国家的公民?

中美两国之间是有税收协定的,当您无法通过密切关联豁免条件时,可用此规则保持非美国税务居民的身份。

柏晶小贴士:此特例只适用收入上的税务居民身份;基于美国税法的其他目的,纳税人依然可以被视为美国税务居民。简单举例,您有可能不需要申报在中国的收入,但是依然要申报在中国的金融资产或公司股份等。

关于税务居民身份判断的问题

就讲这么多

判断税务身份是准确报税的第一步

也是最重要的一步

相信看了以上的介绍

应该不难判断了吧

什么

还是不大清楚?

那就收藏下图吧!

*

10 Corporate Park, Suite 320

Irvine, CA 92606 USA

+1 (949)-288-6668

info@brigimcpa.com

*

柏晶会计师事务所 www.brigimcpa.com