- 首頁

- 文章列表

- 【理财】报税啦!美国年金知多少? | 美國奧淇宏盛-金融保險專家

【理财】报税啦!美国年金知多少? | 美國奧淇宏盛-金融保險專家

03/09/2021

美國奧淇宏盛-金融保險專家

寿险是为了大家解决“活得太短”的问题,而年金就是为大家解决“活得太久”的问题。 如果想要不间断的永续收入,再加长期护理,年金是最佳工具之一!那么如何有效选择年金,合理规划退休生活呢?这篇文章一定会让你受益匪浅。

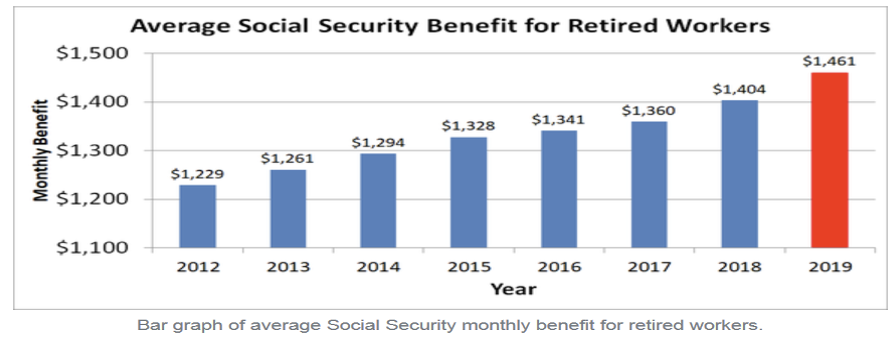

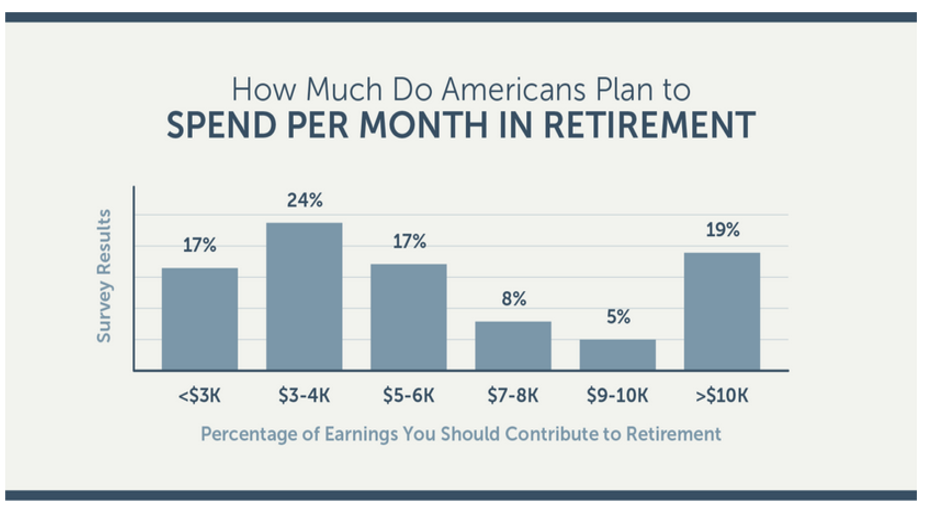

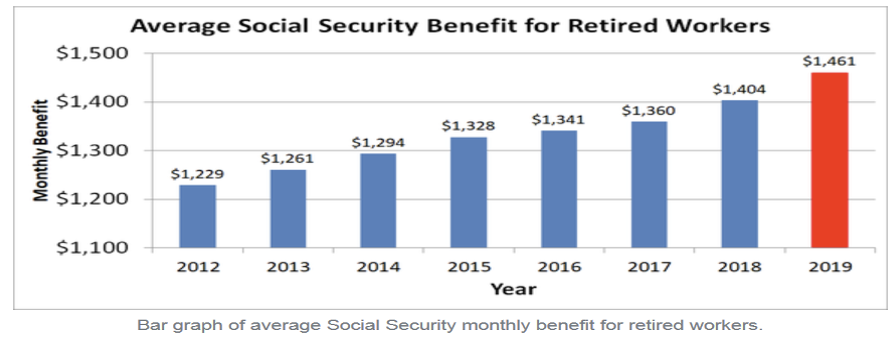

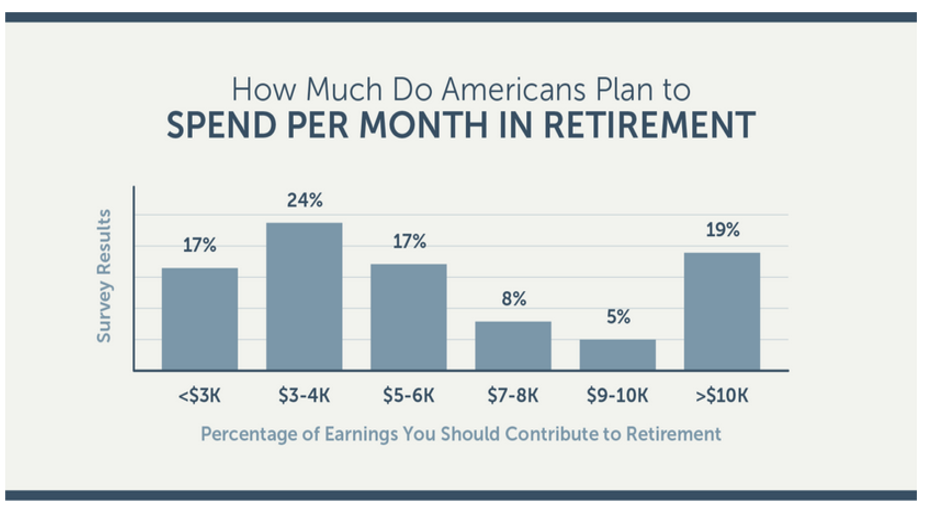

美国居民男士的平均寿命是76岁,女性是81岁;不同种族的平均年龄也在79岁左右,其中亚洲人的寿命最长,可以的达到平均86.5岁。而随着科技的发展,人的寿命会越来越长。然而大部分的美国人在62–66岁退休,这就意味着有至少将近20年–40年的时间是需要有退休金来维持生活。问题就在于,你有足够的退休金吗?我们来计算一下:2019年美国退休人员,假設每个月平均收到$1,461的社会保障福利(Social Security Benefit), 而有58%左右的美国人退休每个月期望$3,000 - $6000的花销。那么这额外的钱,哪来呢?年金是个不错的选择!年金(Annuity)是一个金融工具,也可以结合一些税务规划做省税计划,如401k、403B、IRA 或 SEP IRA 。不少老百姓换了工作或提早退休,可以把前公司的雇员退休账户(401k)里的钱转到自己IRA年金来。这种Rollover 或 Transfer 只是换个地方,不牵涉提前领取的问题,因而不会有税的问题,更不会有罚款。此外,如果购买了年金,并且选择了“保证终生附加条款”(Guaranteed Lifetime Income Rider),那么就可以享受保证一定数目的终身退休金,直到去世为止。•年金和人寿保险:年金功用与人寿保险的反面,实际上可以起到平衡的作用,解决人们“活太久”的“养老保险箱”

•幸福的退休生活:资产越多烦恼越多,而年金恰巧起到了排除这个烦恼的作用 •资产配置的一部分:年金作为资产配置的一部分,是提供较好收益,但又是没有风险的构成 •理财顾问:作为理财顾问,你的产品如果是单一的人寿保险,是不是就没有什么说服力? 【Guaranteed Withdrawal Benefits VS Lifetime Income Riders】年金一般会提供两个提供保证收入的附加条款,一个是Guaranteed Withdrawal Benefits,另外一个是Lifetime Income Riders。我们可以透过实际帐户和终身收入帐户来了解Lifetime Rider实际体现的区别。•钱包一是真正的钱,即年金账户里积累的真实的现金价值,当你surrender 年金的时候会收到的金额;•钱包二是会计计算方式,被称为“income base”。请注意,此账户并 非真实的现金价值,而是一种用来计算在激活rider 的时候可以提取的金额的会计计算方法。即我们经常说的根据您年龄相关的Withdrawal percentage。Life income rider 只会在income base 来体现,而不会在实际賬戶裡面。换句话说income base account 永远会大于你的实际账户。而客户启动终身收入拿的钱是基于Income base account, 但如果一次性提取的话则是从实际账户的价值提取,即从钱包一提取。所以一般人有许多误区,以为他们一次带走的是Income base account, 而不是实际账户的钱。美国年金产品种类很多,但总的特性差不多,就是为投保人提供退休金。今天我们主要讲几款最常见的年金种类。MYGA–類似CD定存一樣的年金(multi-year guaranteed annuity)•固定年金的一种,一般提供一定期限的固定利息,3-10年不等。•举例:50岁的男性,一次缴纳$100,000的premium, 保证年限是5年,即在前五年保证利率为2.0%;第6年到第10年,最低保证利率为1.00%;11年以后,最低保证利率为0.25%。FPDA Indexed Annuity – 灵活保费指数型年金(Flexible Premium Deferred Annuity – Indexed Annuity)•灵活多次保费是可以每年缴纳定额的premium,与SPDA Indexed Annuity不同,不需要一次性投入大笔的premium。•举例:50岁,女性,第一年到第十年每年付$7,000, Bonus 为第一年保费的5%(受到10年vesting schedule的限制),每年还有5%的保证单利增长直到开始取款。如果客人从79岁开始取钱,那么每年可以取出$9091, 直到去世。注:有些保险公司还会提供有关Nursing Care 或Income Doubler 的附加条款。加州並沒有此类条款,如果有需要,请咨询专业的寿险经纪人。SPDA Indexed Annuity – 单期保费延迟指数型年金(Single Premium Deferred Annuity – Indexed Annuity)•单期延期年金(SPDA)是只需要单笔付款,之后便进入了积累期(Accumulation Phase)。在积累阶段所积累的利息不被征税,而是在年金开始年化的时候,即开始定期领取(Withdraw)的时候开始缴税。对于个人可以在SPDA中投资多少没有投资限制。•举例:女性,50岁,一次性投入$100,000, 保险公司会首先给客人一个12%的BONUS,这样客户的计算复利的基础(base)会增长到$112,000。除此之外,从第一年到第十年每年还会给予$112,000 X 4.5%的额外Annual Rollup。客人从第11年开始取钱,每年取$6,090,直到去世为止。•另外还有年金加上长期护理,合并终身寿险三合一的产品。不仅有死亡赔偿金,还会有Long-Term Care 的赔偿,还有年金为退休保驾护航。所以年金产品相当繁多, 一定要透过仔细选择才能找出最适合自己的产品!我们美国奥淇国际金融/美国宏盛保险与理财公司拥有4000多名熟悉财务管理及保险与理财的高端专业人士,在全美20个分公司为您提供最完善的专业服务,欢迎随时联系我们。

把此文章分享到:

關於 美國奧淇宏盛-金融保險專家