重磅!美联储加息50点,22年头一回!| 美國滙眾金融集團公司

05/10/2022

NEW

来了!来了!美联储终于宣布(发狠)了!

来了!来了!美联储终于宣布(发狠)了!

5月4日,联储会(Fed)将基准利率上调了0.5个百分点,这是2000年至今最大升息幅度,展现对抗通膨的决心。也是迄今为止,在对抗通胀方面联储会采取的最积极举措。

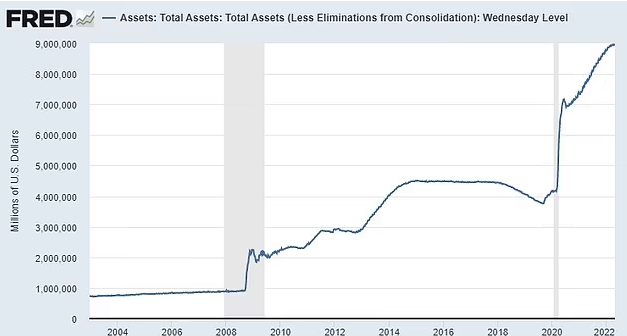

央行启动22年来最大规模加息的同时,预计将开始削减其9万亿美元的资产负债表规模。

根据5月4日公布的计划,资产负债表的缩减将分阶段进行,因为联储会将允许到期债券的收益达到一定的上限,并将剩余收益再投资。

从6月1日开始,该计划将削减300亿元的国债和175亿元抵押贷款支持证券。

三个月后,国债的限额将增至600亿元,抵押贷款的限额为350亿元。

市场对这两次波动都做好了准备,但全年市场仍动荡不安。

投资者一直依赖联储会作为一个积极的合作伙伴,以确保市场运行良好,但通胀飙升已迫使政府收紧货币政策。

金融时报(FT)报导,这是Fed自2006年来首度连续升息。Fed在会后声明中指出,预期继续调高利率目标区间将是合适的,代表Fed今年还会多次以2码的幅度调高利率。但是传说中的75个基点基本上已经被否定。

市场此前预计美联储将在未来几个月会继续积极加息,6月份可能会达到75个基点的加息。

美联储主席杰罗姆·鲍威尔(Jerome Powell)在随后的新闻发布会上表示,美联储很可能在接下来的几次议息会议后各加息50%个基点是可能的,但他否决了市场预期的美联储更加激进加息——单次加息75个基点的可能性。

鲍威尔还表示,他不认为经济衰退是货币政策收紧后会自动发生的事,并指出美国有很好的机会实现软着陆。

根据CME集团的数据,周三的加息将把联邦基金利率推到0.75%—1%的范围内,目前的市场定价是到年底利率上升到3%—3.25%。这意味市场预测年内美联储会再升息9码。已经有人猜测年内剩下4次美联储会议将每次加息2码。

受此消息影响,加息动作符合市场预期,美联储决议公布后,美股和美债短线涨幅扩大、美元跌幅扩大。美股三大股指在最后两小时关盘前一路飙升。

几个月来,联储会官员一直认为通胀飙升是“暂时的”,但由于压力并未缓解,他们被迫重新考虑这一立场。

联储会决策小组表示高度留意飙升的通膨,但警告物价有进一步上涨的压力,而这些涨价压力主要来自俄乌战争和疫情封控措施所引发的供应链瓶颈。

历史上,联储会上一次如此激进地加息时,它将基准利率提高到6.5%,但仅仅 7 个月后就被迫取消。因为当时经济出现了衰退,再加上2001年9/11的恐怖袭击,联储会迅速开始采取降息的措施,最终在2003年年中将基准利率一路下调至 1 %。

注:本文内容源自网络,版权归原作者所有,如有问题请及时联系我们。

图片使用免责声明:本公众号使用图片均来自搜索引擎,所用图片未标注发布者,使用该图片仅为分享使用,网络平台提供者发现后请联系本站,如果情况属实,我们会第一时间给予删除。