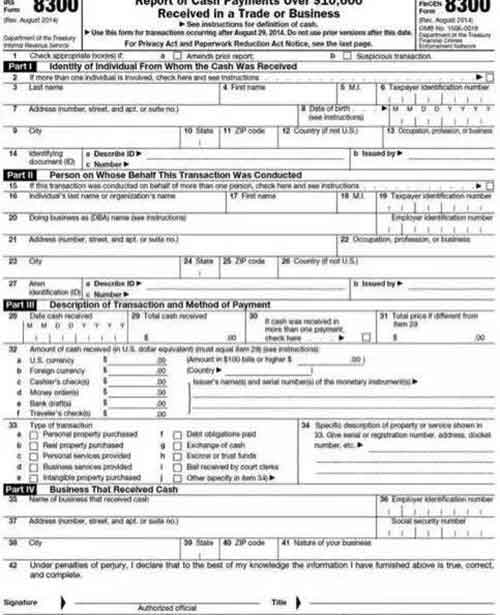

大額現金存款?避不開的8300表格

根據美國聯邦法律規定,任何人如果一次性收到與之貿易經營和商業相關活動超過1萬美元現金,或關聯活動連續收到超過1萬美元現金,就必須申報8300表格,即“商業交易報告(Report of Cash Payments)。交易行為通常包括貨物買賣、售賣物業、物業出租、現金交換、借貸行為等。

同時,任何人在一次性收到超過1萬元與貿易和商業經營活動相關的現金,都需要在15天內申報至美國國稅局犯罪調查科,並要求申報人留存5年時間。如果遲報、漏報和瞞報8300表格,根據法典18之3571條款,民事罰款包括民事非故意違法和民事故意違法,罰款2.5萬美元至10萬美元。如果被控告刑事故意違法,罰款高達個人25萬美元,法人50萬美元,並有可能判監5年。

美國的金融機構在接收1萬美元以上的現金交易時,會要求客戶填寫“8300表格”,上交國稅局備案。由於在美國信用卡和支票的使用已十分普及,一般隨身攜帶的現金數量不會超過500美元。因此監管機構通常會將巨額現鈔與犯罪活動相關聯。

如果想通過以低於1萬美元單筆現金存款的方式避開金融監管,別忘了美國政府有一系列追踪監管手段對付:洗錢、走私貨幣、打擊境內外恐怖主義的資金鍊條。

根據2011年的《Patriot Act》法案規定,銀行等金融機構如果在24小時內收到同一個人的累計1萬美元或以上現金存款,就需要建議存款人上報由美國國稅局IRS和美國財政部金融犯罪調查和執行科要求的“8300表格”,從而由上述相關部門進行審查。如果在30天內,銀行懷疑存款人故意每次存款不超過1萬美元,就有可能牽涉洗錢、逃稅或其他犯罪活動,銀行也必須向美國國稅局IRS申報可疑活動的報告(Suspicious Activity Report )。

根據美國國稅局程序,一般在發現未申報的情況時,會向存款人郵寄申報表格並要求其在30天內填寫好並回复,通常這種情況下,當事人都會請求律師或稅務會計師的幫忙,填寫好表格並回復至國稅局,事情就可以有效協商解決。所以收到8300表格,一定要及時填寫寄回。

之前英達的罰款,其實分為兩部分:

1、因為結構性拆分行為被凍結17.6萬美元存款;

2、因為該拆分行為引發了美國國稅局對其2009年-2011年間聯邦個人所得稅稅表1040的繳稅狀況的調查,發現其偷稅漏稅,因此判處補稅、利息加存款共計14.3萬美元。

根據美國聯邦法典的第5324節(a)(3)條款規定,任何人不得通過“結構化拆分(structuring)”的方式,逃避法律規定的金融記錄報告。而(d)(2)條款規定,任何人如果涉及使用特定模式違法並在12個月之內涉及10萬美元非法活動,則面臨罪行總收益的雙倍或最高10年刑期,或兩者皆有。

從2011年4月至2012年3月英達居住在美國康州期間,採用整錢零存的方式,先後將46.4萬美元存入他和他妻子的聯名賬戶。他每次存錢額度都低於1萬元,前後分50次存入。而他和妻子聯名在大通銀行、美國銀行、富國銀行等四家銀行開了六個銀行賬戶。

康州聯邦檢察官Deirdre M. Daly在報導中稱,英達的存錢模式被認定為結構性拆分行為(Structuring),是有意避開交易報告的要求。根據聯邦法律規定,借用第三方賬戶或是在多家金融機構,通過多次存入單筆少於1萬美元的交易,從而規避申報的行為屬於犯罪行為。2月16日,英達在康州聯邦法庭達成和解,同意凍結他在康州拆分存入的17.6萬美元現金。

這樣看似完美的拆分行為,是如何被檢方美國國稅局犯罪調查科IRS發現的呢?

根據美國聯邦法院的指控書,被告英達為中國公民,在中國工作並獲取勞動收入。其與妻子和家人居住在美國康涅狄格州。在他頻繁來往於美國和中國期間,將其資金全部兌換為100美元面額的現金,每次隨身攜3萬-7萬美元,總計約63萬美元進入美國。其中的46.4萬元被聯邦國稅局認定為與商業交易行為有關的大額現金存款,從而引發了“8300表格”的申報問題。而剩下的17.6萬美元無法解釋清楚其收入來源的合規申報的問題,從而被聯邦法院凍結。

同時,英達的拆分行為也引發了美國國稅局IRS的犯罪調查科的查稅行動。該部門通過審計、查核英達在2009年至2011年間的個人所得稅表,以逃避稅款對其進行指控,課以繳納稅金、罰款和利息11.3195萬美元。

英達作為美國綠卡持有者,雖然他還不是美國公民,但是美國稅法要求綠卡持有者的全球收入必須申報美國個人所得稅表1040表格。英達在拆分大額現金整錢零存的時候,忽略申報了這46.4萬元的中國所得,從而,美國國稅局對其2009年-2011年三年的個人所得稅表查稅,將其46.4萬美元全部列為海外收入所得,被課以個人所得稅。

美國稅法第911條款對海外收入其實有相應的免稅額度的規定,如果美國納稅人連續在美國以外地方工作超過330天,其海外收入按照當時2011年的免稅額度,可以高達9萬美元之多。

美國稅務居民必須申報披露其美國之外的銀行賬戶和金融資產。只有及時合規申報披露海外金融資產,才是讓其資產在美國合法合規的正確方式。這也是全球反避稅的大勢所趨。

美國是世界上最早制定反洗錢規則的國家之一。為了防止洗錢,1970年,美國國會就通過了《銀行保密法(BSA)》。根據該法,美國國稅局出台了FBAR(Foreign Bank Account Report)的一系列規定和條款,要求所有美國稅務居民必須使用TD F 90-22.1表格來申報海外銀行賬戶。2011年美國再次出台《Patriot Act》法案,對跨境反洗錢和反避稅可以進行更大力度的防範和打擊。

從2013年開始,美國財政部開始使用新的FBAR FINCEN 114表格(外國銀行和金融賬戶報告)對全球的美國稅務居民來監察其洗錢行為。FINCEN 114表要求美國稅務居民必須報告其在海外銀行賬戶,只要其銀行賬戶擁有超過1萬美元的資產和可以短期兌付80%以上金融資產的簽名權時,就需要上報美國國稅局。

申報披露個人資產是信息公開、保護個人資產和財富合規合法的合理行為,漏報瞞報海外銀行賬戶則會導致嚴重的後果,將會面臨最高達賬戶金額50%的民事罰款,甚至還會有刑事責任。

隨著2010年美國FATCA(海外賬戶納稅)法案的出台,申報披露海外金融資產更是加大了執法力度。也正是美國FATCA法案的出台,催熟了目前全球反避稅浪潮下金融賬戶涉稅信息盡職調查的行動,全球CRS(金融賬戶涉稅信息自動交換標準)共同申報準則也隨之落定。

長期以來,許多海外華人由於不了解當地法規,或個人原因偷稅漏稅誤入“洗錢”陷阱。除了使用拆分賬戶、轉換現金的方式,目前還有利用美國海外贈與的渠道,通過申報3520海外贈與表格將現金資產從海外銀行賬戶匯入美國銀行賬戶。如果一個年度跨境匯款超過10萬美元現金,則需要在第二年4月15日前申報3520表格。然而,大筆頻繁匯款,仍然會被美國國稅局追踪調查,並不是填寫3520表格申報的資產,就一定能被國稅局認定為贈與資產。

披露和申報海外金融資產的方式,無論是FATCA(海外賬戶納稅法案)還是CRS(統一報告標準),披露思路都是一樣的,公開披露,才是保證財富最安全的方式,隱匿資產或者各種灰色手法都會釀成大禍。

(來源:移居美國指南,版權歸原作者所有。如有侵權請聯繫我們,我們將及時處理,謝謝。)

图片翻摄自网路,版权归原作者所有。如有侵权请联系我们,我们将及时处理。

點評

點評 微信

微信 微博

微博