華人社區生活指南|美國學貸全攻略 第一次申請就上手

高漲的大學學費,使許多人必須依賴學貸,申請前最好對學習成本預估、學貸類型及還款方案具有全盤了解。(Getty Images)

近年來美國大學學費高漲,很多美國家庭無法負擔。據統計,到2016年底美國有4400萬人擁有學貸,大學畢業生平均學貸額度為3.4萬元,而其中有800萬人無法按時還款。學貸已經是美國人完成學業的重要經濟來源。本文希望透過簡易的說明,讓讀者對於美國學貸有概略性的全盤瞭解。

本文包括以下四個部分:第一是對於學習成本的預估;第二部分是學貸類型的選擇;第三部分是還款方案的比較;最後是無法還款的可能後果與解決方案。

1.學習成本預估

美國教育部建立的大學計分表資料庫(College Scorecard)是我們評估學習成本的重要工具。資料庫中包含全美所有教育部認可的大學基本資料與成本預估。在你申請學校前,可以到資料庫了解該校的基本資料包括科系、錄取SAT/ACT平均成績,學生組成等;其中就包括年度成本一項。

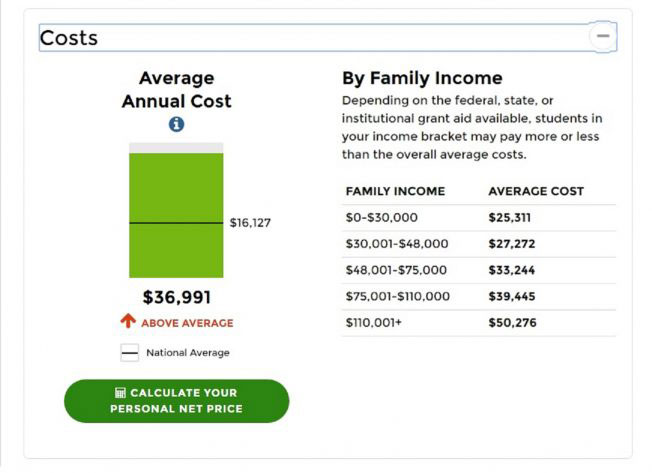

圖一:大學計分表資料庫,以紐約大學為例

我們可以看到年平均成本與基於家庭收入的年平均成本。這裡的成本是基於公民或是綠卡居民的標準,包括了學費、住宿費、書費、生活費等;並且已經扣除了聯邦、州、與學校可能給予基於需要(need-based)的任何獎助學金;因此才有基於家庭收入不同的平均成本。必須注意的是公立大學學費是以本州居民學費為基準。

若我們需要更精確的數據,可以利用圖一例子下方的個人淨成本計算器(Calculate Your Personal Net Price,此處以紐約大學的計算器為例)。僅需填入個人財務狀況與家庭狀況,就可得出更為精準的成本。

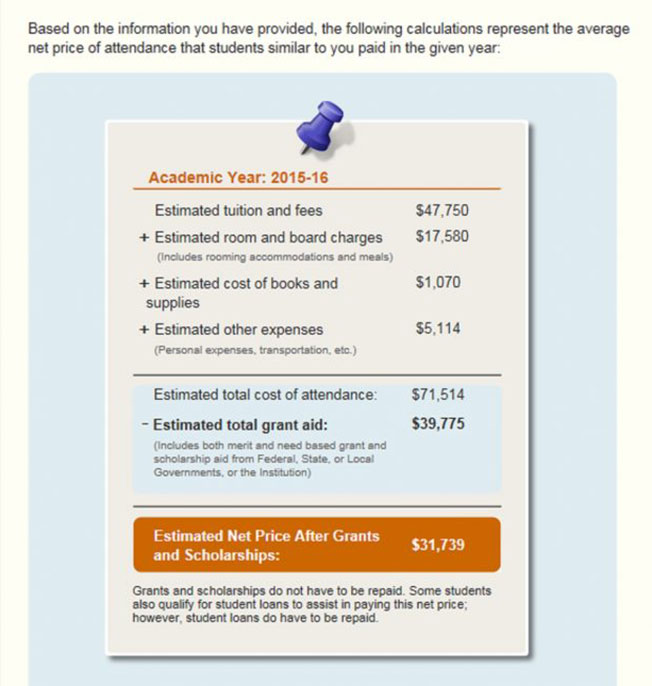

各大學均有提供各自的學習成本計算器,所需個人資訊也略有不同。但大體上,均可在十分鐘內完成填寫。以紐約大學的計算器來說,我們以四口之家,一人要上大學,需住學校宿舍,家庭年收入為5萬到6萬(全美平均家庭收入)計算,所得成本約為原始成本的五成五。

圖二:個人淨成本計算,以紐約大學為例。

2.註冊FAFSA與學貸類型的比較

對於學習年平均成本有所概念,可基於此申請大學。得到入學通知之後,可先在「聯邦學業補助免費申請網站」(Free Application for Federal Student Aid,FAFSA)註冊。此一系統是你獲得聯邦學業補助的唯一渠道,無論是各項獎助學金或是助學貸款,都要透過該網站。部分州與大學的獎助也透過該系統。註冊時可以選擇六家大學的財務補助辦公室(Financial Aid Office)傳送個人資訊。

有兩件事項必須注意:第一,若家長要幫助學生申請家長助學貸款,不僅學生需要註冊,家長也必須有獨立帳號。第二,註冊內容必須每年更新。因為各項獎助學金的發放與學貸還款條件,是基於註冊內容的財務狀況與家庭狀況,前項資訊年年會有變動,因此需每年更新。

在窮盡一切可能無需還款的獎補助、學習打工方案、與家庭財務支持之後,若仍需要貸款,可進入比較與選擇各項學貸方案環節。

學貸總類可分為兩大類:一是聯邦政府提供的學貸,二是私人金融機構提供的貸款。2009年之後,聯邦政府傾向自己發放貸款,而不是政府補助私人認證金融機構發放學貸;因此九成以上的學貸都是聯邦教育部為貸方。而在聯邦學貸部分,又分為對學生與對家長的貸款。對於學生直接貸款(Federal Direct Loan)部分,又有在學期間政府補助利息與否的差別。所有的學貸不僅必須支付利息,還有一筆一次性的借款費用,占借款總額1%至5%不等。

總體而言,政府學貸貸款條件優於私人金融機構;而對於學生的貸款又優於家長貸款。僅有學生直接貸款不需要信用檢查;不過學生直接貸款,無論是否政府補助在學期間利息,均有基於被撫養人或是獨立個人的額度上限。對於兩者的資格判斷是以年紀、婚姻狀況與收入為準。反之,對於家長與研究生或是專業學校生的貸款沒有上限;僅是成本需求(來自校方的計算)減去其他獎補助款。

值得注意的是,各項學貸的利息計算起始日與還款日均不同,需要仔細比較差異。利息與費用各年度也不同,表中是以2017/2018年度為例。最後,表中的Federal Perkins Loan已在2017年7月後停止放貸;除非國會於2017年9月前通過新的補助預算,此項學貸已不復存在。

3.還款方案的比較

一旦你已經畢業、退學、或是休學等原因,進入還款期限,還款方式就是我們必須考慮的事項。

原則上,還款方式有兩種:一是固定利率,月繳不少於50元,分十年期償還;第二種是浮動利率,由低而高,每兩年上調一次,也是十年為限。兩者各有優缺點,第一種,利息最少;第二種適合早期年薪較低者,或是家中同時有兩位以上在學。第三種延長付款方案有條件限制,其條件是你必須有兩種(含)以上的學貸,且總額超過3萬元。

這裡所謂兩種以上的學貸,貸款者必須是同一人。舉例而言,若同一家庭,其家長幫助兩位在學生申請學貸,且總金額超過3萬元,就可以申請25年償還方案。你自己與家長的學貸不可算為同一債務者的兩種學貸。

再者,表中餘下以收入為基礎的還款方案,均不包括家長的學貸。且必須提出還款困難證明。在此條件下,貸款者可以依一定比例的月自由支配收入還款。所謂自由支配收入是指稅後收入減去固定支出(如房貸、車貸等)。這些方案的好處是,若按時持續還款,超過一定年限(20年或25年),未還債務可以被免除。

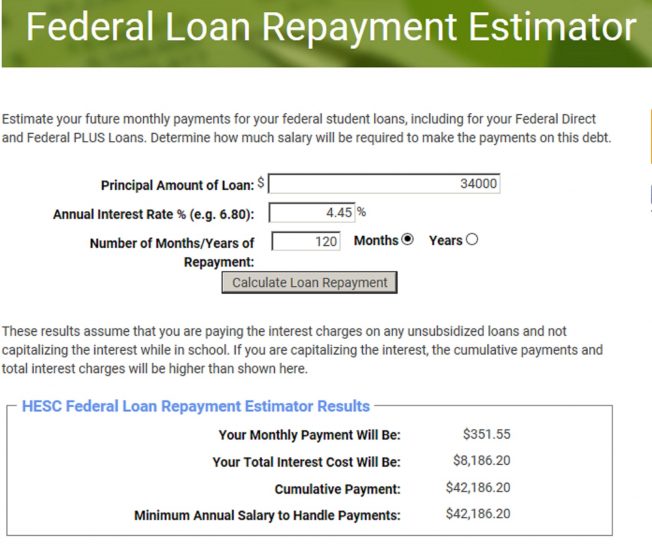

選擇還款方案後,可利用各州教育部門所提供的利息預估器,初估每月應繳金額。比方我們可利用紐約州高等教育服務公司所提供的計算器,以全美平均大學畢業生學貸餘額3.4萬元計算,採標準十年還款方案。每月還款金額約為351美金。

圖三:教育部門提供的利息預估表。

再以每月還款金額不超過月收入10%為準,估計最低年收入應需不低於42,186元。

同時提醒,最好不要用信用卡每月扣款支付你的學貸。因為各家信用卡的循環利息均在15%以上,除非你可以確定每月結清信用卡帳單,不然等於是用高額的循環利息取代較低的學貸利息。

4.無法還款的後果與可能解決方案

無法按時還款超過90天,聯邦就會將你的拖欠繳款(Delinquency)通知全美三大個人信用報告公司(Three Nationwide Consumer Reporting Companies)。這將影響你任何需要信用檢查的日常生活,例如租房、車貸、申請水電瓦斯、信用卡申請、行動電話申請、工作應徵等。

因此在無法還款情況出現的90天內,應與貸款服務員(Loan Servicer)協商解決方案。當你透過FAFSA完成學貸申請,他就會提供一位貸款服務員給你。你不僅與他討論還款方案,學貸每月還款也透過他。

可能的方案有四:第一是進入寬限期暫停給付(Deferment),條件包括再就學、失業、成為低收入戶(TANF、SSI)、參加聯合國維和部隊、從軍等等。第二為降低還款或是延遲還款(Forbearance),條件可以是健康因素、從軍等等。第三是合併學貸取得長期低利(Loan Consolidation),也就是合併你的多種學貸,廷長你的還款時限,降低每月還款金額。最後一項是進入基於收入為基礎的限額還款計畫,也就是表二中的最後三項還款方式。

若拖欠繳款狀態超過270日,你的學貸就處於違約狀態(Default)。違約債權將會被賣給不良資產管理公司。此時你的整體學貸馬上到期,不僅要面對應收帳款公司催繳,還須支付超過20%的違約催繳費。更可能面臨法律訴訟,之後對於你的財產、收入進行查封。同時,將可能喪失聯邦、州、城市等福利發放資格;部分州更會取消你的專業證照,後果極其嚴重。

事實上,聯邦與各州均有提供不少基於個人財務、健康、職業等狀況的學貸免除方案(Loan Forgiveness, Cancellation, and Discharge)。以紐約州為例,該州就提供了包括公共服務、護士、公立學校教師、與青年農夫等的學貸免除方案。因此貸款者都應基於自身情形,與貸款服務員好好討論最佳方案。更進一步的資訊,可參閱美國教育部網站。

本文從預算評估、學貸方案、還款方式、與違約後果等四大方向,希冀給予讀者一個美國學貸的全景式簡易攻略。最後仍須提醒,學貸應是窮盡一切其他可能無須償還資源後的最後手段。因為相較於房貸、車貸,屬於無擔保信用貸款的學貸,利息並不低;以2017年為例,15年標準房貸利率低於4%,30年房貸也僅有4.13%,利息均低於學貸。更重要的是,我們並不能百分百確定,這筆自我投資是否合算。畢竟投資有風險,投資人應詳細檢閱標的物(學位)相關細節,並結合自身狀況,做出最佳規畫。

(來源:Worldjournal,版權歸原作者所有。如有侵權請聯繫我們,我們將及時處理,謝謝。)

图片翻摄自网路,版权归原作者所有。如有侵权请联系我们,我们将及时处理。

點評

點評 微信

微信 微博

微博