美股三十年教训:泡沫的形成与破灭

上周标普500创新高后出现回调,在本周,看涨动能和积极情绪继续保持在高位,市场将会继续测试近期的新高,标普500近期的目标位依然在5000。当然,也存在一些风险因素,如利率上升,这些都可能在接下来的一个多月内吓退市场。目前美股处于一种毫无争议的牛市之中,趋势非常正面,市场修正回调后,又会创出新高。

我们将当前标普500和2015-2016年时对比,如下图:红线为2018年初至今的标普500指数(161个交易日),蓝线为标普500指数在2015年11月初紧随后的161个交易日。

二者走势非常相似,2016年英国脱欧忧虑笼罩市场,使得股市大幅下挫,随后美联储采取措施进行干预。今年还有特朗普的财政刺激计划(去年一系列的自然灾难发生后需要灾后重建),以及减少计划,联邦开支的大量增加为股市的上行提供了支撑。

在回看2011,当前标普500走势和2011时也很类似,如下图:红线为2018年初至今的标普500指数(161个交易日),蓝线是标普500指数在2011年7月中旬紧随后的161个交易日。

在美联储第一轮QE结束后,未能改变美国高失业率状况,于是在2010年11月提出第二轮QE,直到2011年6月结束。

2011,2015和2018年,三年的标普500指数走势非常类似,而当时都是宽松的货币环境。

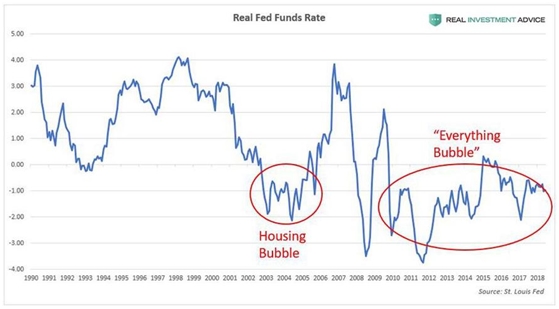

Jesse Colombo近期在福布斯专栏写道,根据通胀来调整联邦基金利率(FFR)是非常有用的,因为这样有利于准确地判断货币政策到底是宽松还是紧缩。当通胀高于FFR时,意味着FFR实际上是负的,这样的话,利息就无法补偿通胀带来的价值损失,因而资本会趋向于从储蓄流向其他保守型投资,快速涌入投机性资产。而负的实际利率环境(FFR低于通胀),是形成危险经济泡沫的最大诱因。自1990年来,美国的实际利率经历了两次负利率时期,一次是在房地产泡沫形成时期,另一次就是从2009年至今,所有资产都在形成泡沫。

然而,现在情况正在改变,正如美银美林的分析师Michael Hartnett所言:确实,目前全球依然保持QE环境,充裕的流动性促使资产大涨;不过,过剩的流动性即将终结,央行们在2016年购买了1.6万亿美元资产,2017年购买了2.3万亿美元资产,2018年购买了0.3万亿美元资产,2019年将出售0.2万亿美元资产。到2019年1月份,流动性将总“正转为负”,从“扩张转为收缩”,这将是2008年全球金融危机以来首次。

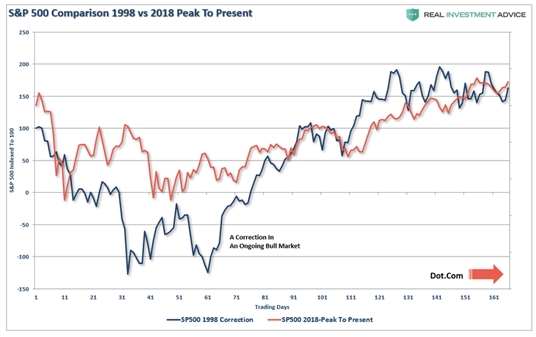

我们再来看当前美股和1998年时的美股对比,如下:红线为2018年初至今的标普500指数(161个交易日),蓝线是标普500指数在1998年出现的回调。

1998年5月俄罗斯债务违约爆发,对冲基金LTCM受到冲击,短短的150多天资产净值下降90%,随后引发了标普500下跌20%。在此期间,美联储一度下调利率。这其实就已经是一个早期信号,当时美联储和市场均没有意识到这一点,即高利率真的起到负面作用。

2008年的华尔街投行Bear Stearns倒闭,也暗示着同样的问题,当时经济数据看起来表现强劲,市场受Bear Stearns事件影响一度波动性飙升,但不久后有快速创出新高,投资者丝毫没意识到危险的来临,认为上涨趋势会继续持续。不过,几个月后,经济数据开始转向负面,经济陷入衰退。Bear Stearns其实已经释放出衰退的信号。

现在的情况和1998年时非常契合:美联储正在收紧政策;美国正在和其他国家脱离(单边主义);收益率曲线扁平化(长短期美债利差缩窄);新兴市场正在下滑;对冲基金和量化策略表现不佳;债务和杠杆处于纪录高位,而这极易受到高利率冲击。

美联储当前处于加息周期,但也必须清楚,何时该停止加息,不过,美联储似乎丝毫没有汲取教训。

目前最危险的是新兴市场危机,在美联储加息、美国利率上升的背景下,新兴市场正在面临着货币和债务危机,市场十分疲弱,而新兴市场的危机会反过来冲击到美国的资本市场。目前,需要做好随时出逃股市的准备。

来源:东方财富网

图片翻摄自网路,版权归原作者所有。如有侵权请联系我们,我们将及时处理。

點評

點評 微信

微信 微博

微博