万亿收入0税负!亚马逊避税架构曝光

只有到了西雅图,你才能体会到亚马逊到底有多强大。

整个西雅图50万适龄人口,4万都是亚马逊员工。

或许,也只有这么强大的亚马逊,

才能用“美国—卢森堡经营主体—卢森堡壳公司”避税架构,以及“高管股票期权”和“亏损抵免”等避税措施,连续两年0交美国联邦税,

非但如此,还让政府倒帖了2.66亿美元税款。。。

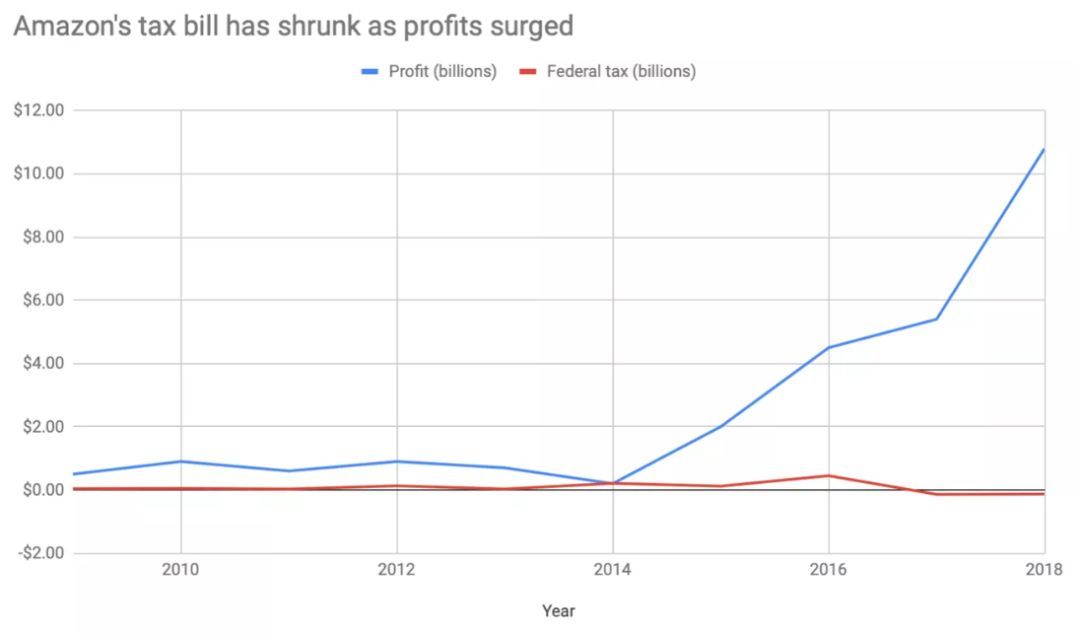

2017年,亚马逊营收1778.7亿美元,利润56亿美元,联邦税率-2.5%,0纳税,政府退了1.37亿美元税款。

2018年,亚马逊营收2582.2亿美元,利润112亿美元,联邦税率为-1.2%,0纳税,政府退了1.29亿美元税款。

△图:亚马逊利润和联邦税情况

△图:美国参议员很不爽亚马逊0纳税

怎么做到的?具体看。

1

“美国—卢森堡经营主体—卢森堡壳公司”

欧洲避税架构

2005年之前,亚马逊便开始发展欧洲业务,

那时美国还是全球征税,联邦税率35%,境外所得汇回需向美国纳税,

以此,“降低境外税,并将利润留存境外”,

是亚马逊,也是所有美国跨国公司搭避税架构的主旋律。

△图:06年5月起,亚马逊欧洲避税架构

亚马逊的欧洲避税架构,是由两个卢森堡公司搭建的,

1、卢森堡 壳公司,即亚马逊欧洲控股技术公司(Amazon Europe),纯就是个壳。

壳公司先与亚马逊美国签署“成本分摊协议”,向亚马逊美国支付少许费用,获得亚马逊欧洲的相关知识产权。

2、卢森堡 经营公司,即亚马逊欧盟(Amazon EU),负责经营亚马逊整个欧洲的零售业务。

经营公司再与壳公司签署独家许可协议,向壳公司支付大量费用(约为经营收入90%以上),获得亚马逊欧洲知识产权的使用权。

两个卢森堡公司均是由亚马逊集团全资控股,并最终由美国母公司亚马逊控制。

之所以能避税,是因为,

1、对于卢森堡经营公司,即便根据卢森堡税法,经营公司需要向卢森堡支付所得税,但由于经营公司支付大量费用(约收入90%以上)给了壳公司,所以所得额极少。

2、对于卢森堡壳公司,由于其是一家卢森堡有限合伙企业,而卢森堡合伙企业本身不征税,仅在合伙人一方征税,而合伙人又位于美国,所以壳公司 在卢森堡根本就 不是纳税主体。

但根据美国税法(税改前),壳公司又 是外国公司,外国公司产生的利润汇回美国前,无需向美国纳税。

以此,亚马逊通过两个卢森堡公司,将欧洲销售利润税率降至了1%以内,远低于美国原法定税率35%。

不过,随着亚马逊被欧盟调查,2015年5月,亚马逊表示,不再把所有收入都转移到卢森堡避税。但事实是这样么?不知。

2

“股票期权”+“亏损抵免”

规避美国收入税

一边避着欧洲收入税,

与此同时,亚马逊也在想方设法规避美国境内收入税。

对境内收入,亚马逊主要是通过两种方式避税。

1、股票期权

对高薪高管,以发放股票期权替代工资薪酬,而对应股票期权的价值则可作为公司的成本抵扣,

以此,公司股价愈高,可抵扣成本就愈大。

2018年,亚马逊成为继苹果后,第二个破万亿美金市值的公司,

而仅当年,“股票期权”这一项,就为亚马逊抵掉了10亿美元的联邦税。。。

2、亏损抵免

除此外,还有以前的亏损抵免。

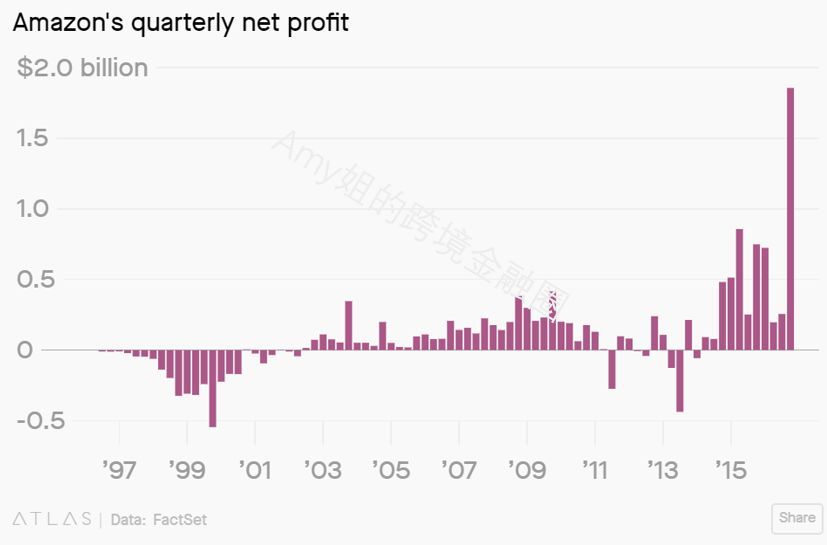

要知道,即便强大如亚马逊,其实也曾 是个“亏损王”,

△图:亚马逊净利润

从1994年创立至今的 20年间中,亚马逊亏损了数十亿美元,仅上市后的8年里就亏损了30亿美元。

亚马逊的最近一次亏损是在2014年,当年一年就亏掉了2.41亿美元。

从亚马逊1997年上市开始,在美国商界、学界和媒体,始终有众多名人说亚马逊是一个笑话、预测亚马逊很快完蛋。。。

因为不管谁问贝佐斯“你打算何时赢利呢?”,他的回答总是:“不知道,我还没想过赚钱,我们只想继续烧钱”!直到前几年还是这么说。

亏损的好处是,可以向后结转抵免税款。。。

以此,通过“高管期权”和“亏损抵免”,以及其他各种税收抵免,亚马逊美国境内收入有效税率也远低于法定税率。

3

结语

用“美国—卢森堡经营主体—卢森堡壳公司”架构规避境外税(欧洲),用“期权税收优惠”+“亏损抵免”等规避美国境内税,

这让亚马逊近2年负税率,近5年有效税率仅2.2%,近10年有效税率仅3%。

近10年,即2009年到2018年,亚马逊利润265亿美元,缴纳联邦税7.91亿美元,有效税率仅3.0%;

近5年,即2014年到2018年,亚马逊利润229亿美元,缴纳联邦税5.11亿美元,有效税率仅2.2%。

△图:近10年亚马逊联邦有效税率(ITEP)

以至,“仇人”特朗普不止一次地指责亚马逊偷税漏税。

△图:特朗普推特

但也只能指责罢了,因为亚马逊都是合法的。

事实上,美国财经媒体 Business Insider称,“仇人”特朗普力推的减税法案,使亚马逊这样的大公司更容易少纳税。

据称,至今,亚马逊手中还有约15亿美元的联邦退税额没有用完。

来源:AMY姐的跨境金融圈

图片翻摄自网路,版权归原作者所有。如有侵权请联系我们,我们将及时处理。

點評

點評 微信

微信 微博

微博