降息狂潮,合理配置海外资产很重要!

正当全世界都期待着美联储7月底降息之时,有四个国家先挺不住了,它们已于7月18日宣布降息,此举掀起了全球新一轮的降息狂潮。

l 7月18日夜间,乌克兰央行宣布将主要利率下调至17%;

l 7月18日,南非央行宣布将关键利率下调25个基点,利率从6.75%降为6.5%,南非兰特迅速大跌,南非10年期国债收益率下行5BP至7.98%;

l 7月18日当天下午,印度尼西亚也宣布了降息,7天逆回购利率下调了25个基点,从6%降为5.75%,是其近两年来的首次降息且印尼还表示,这只是当前第一次降息,未来还有继续降息的空间。印尼10年期国债收益率上行3BP至7.14%;

l 7月18日,韩国央行宣布将基准利率下调25个基点至1.50%,基准利率仅比历史低点高25BP。这是韩国近三年来首次降息,消息公布后,韩元出现了快速下跌,韩国股市也不涨反跌,韩国10年期国债收益率下行8BP至1.47%;

除了7月18日四个国家同时降息之外,其实有很多国家从年初以来已经走在了降息的路上。由于全球贸易摩擦增多,尤其对依赖出口的国家冲击较大,各国经济增长前景不佳,加之欧美货币政策降息预期升温,因此多国纷纷加入全球降息潮,以稳定经济。

接下来最重磅的事情,就是美联储7月底的议息会议,美联储的降息意味着全球真正进入了降息通道。过去的加息周期,其实并不成功,仅有美联储加息了9次,但利率离其中性水平仍然有很大差距,之前的宽松货币政策还没退出,又陷入了新一轮的降息周期。

美联储

到底会不会降息呢?

7月5日,美国公布其6月非农就业人口增加22.4万,为五个月以来最高,远高于预期的16.5万。市场预计在经济情况良好情况下,美联储有可能推迟加息。然而10日美联储主席鲍威尔的国会证词强化了降息预期,鲍威尔表示,对贸易政策和全球经济疲软的担忧“继续打压美国经济前景”,联储准备“采取适当行动”来维持长达十年的经济扩张。鲍威尔重申美国目前创纪录的经济扩张面临三个主要风险:贸易不确定性、海外经济增长放缓和顽固的低通胀。

7月16日,美国公布6月零售销售报告增长0.4%,强于前值0.5%和预期0.2%,市场预期美联储本月将降息将被其影响。然而美联储主席鲍威尔随后在巴黎的发言上重申,他将“采取适当行动”以保持经济扩张。

目前,市场观点认为,隔夜基金利率下降的可能性为100%。根据联邦基金期货合约和芝加哥商业交易所的FedWatch工具,市场预计到2019年底或2020年初联储将会降息两次。

华尔街投行对美联��降息的看法

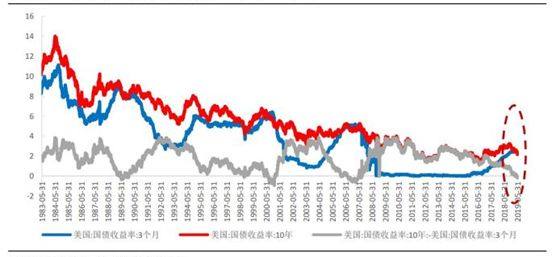

事实上,除了美联储提及的三个风险外,美国国债的长期倒挂也是促成降息的原因之一。继2019年3月下旬、5月中旬零星倒挂之后,5月22日以来呈现持续倒挂,最近鲍威尔讲话后,美国3个月与10年期国债收益率息差曲线重返正区域,暗示美国经济陷入衰退的概率下降。综合来看,美联储7月底降息是大概率事件。

美国10年期与3个月期美债收益率倒挂(%)

数据来源:Wind

美国降息

对大类资产影响几何?

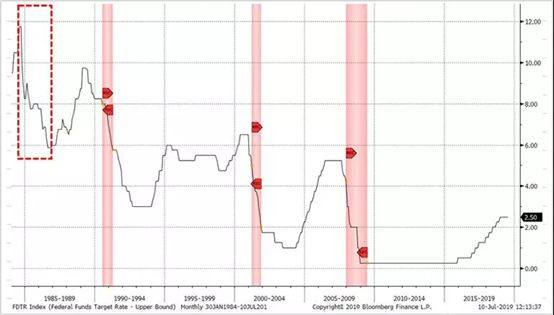

首先需要明确的是,即便当前市场处于强烈的降息预期中,美联储亦无太大降息的空间。自1983年以来,美国历史上共计出现过四次的降息循环。由下图中可以看出,过去每次降息循环开始前联邦基准利率区间都处于相对高档,而降息前的利率高峰相较降息后的低点皆有颇大的差距。当今美国联邦基准利率区间位于2.25%至2.50%,显而易见地,利率并没有剧烈下调的余裕。

美国联邦基准利率(利率上缘) (%)

数据来源:Wind

从历史上的四次降息来看,美联储降息一般发生在经济衰退时期,从而使得美国国债受到追捧,而黄金、股票、美元汇率则表现各不相同,但这些资产的波动性均有大幅上升。

l 由于美国劳动市场及零售数据表现较佳,股市依旧维持上行态势,但十年的牛市使得未来的上涨空间有限,而下跌风险在积累。

l 近期美元走弱的态势有所改变,主要的原因是美联储降息的预期已经被市场提前预期到,但而若美联储降息弱于预期,则美元指数可能会受到较大支撑。

l 在黄金方面,前段时间黄金价格突破1400美元每盎司,涨势强劲,从历史来看,黄金受美元的负相关影响非常大。

降息将至,

何类资产迎来投资利好?

降息带来的美元贬值会增强美国出口商品的竞争力,目前中美重启的贸易谈判可能会受到影响,而美元贬值通常会助推人民币汇率升值,美元兑人民币短期破7压力释放。

全球降息潮更多资金将流向资本市场,低估值的权益类资产和固收类资产有望表现更好。作为全球估值洼地的A股市场,可能承接全球流动性宽松的利好。中美利差走宽,国内货币政策的宽松空间进一步打开,未来国内债券有望继续上行。

美国房地产市场将受益于美元利率下调,有部分热钱将涌入美国房地产市场,进一步推高房产价格。对于个人投资者来说,常见的美国房地产投资就是购买住宅,而通过房地产基金,可以配置抗周期的房地产资产,这类资产在美国经济扩张了10年的情况下是较好的选择。一般来说学生公寓、医疗地产、大数据中心、5G基站、零售仓储等物业类型是抵御经济衰退期的优良资产。此外,在降息预期下,美国房贷利率中枢整体下移,从年初以来不断下滑并跌破4%的利率水平,对美国房地产构成明显利好,美元房地产基金值得关注。

数据来源:Freddie Mac

中资美元债作为有中国属性的美元计价债券,收到中美政策的双重影响,美国降息将对中资美元债构成明显利好,同时国内的金融去杠杆也使得很多资金由非标资产转向标准化资产,中资美元债的高收益属性在标准化资产中有较好的竞争优势。我司架上的乐瑞全球宏观基金、全球宝和拔萃固定期限基金都在年初以来取得了优异的表现,后续的降息环境中这三支基金将继续保持较好表现。

数据来源:Wind

无论美联储何时降息,降息多少,甚至降息与否,进行全球资产配置都是高净值人群必备的理念。在全球宽松势头明显增强的今天在,美元房地产基金、中资美元债等资产品类值得进一步关注!!

来源:大唐财富

图片翻摄自网路,版权归原作者所有。如有侵权请联系我们,我们将及时处理。

點評

點評 微信

微信 微博

微博