【移民】ILIT不可撤销的人寿保险信托--美国财富管理秘笈

ILIT不可撤销的人寿保险信托为什么受到大家的青睐?

ILIT 是 Irrevocable Life Insurance Trust 第一个字母的缩写,译成中文为“不可撤销的人寿保险信托”。今天我们来谈谈什么是ILIT不可撤销的人寿保险信托?什么人需要设立自己的ILIT?

因为财富管理的概念越来越深入人心,不可撤销的人寿保险信托也就受到客人的青睐。目前总有客人来询问办理不可撤销的人寿保险信托事宜,这项业务让几类专业人士包括律师、会计师、人寿保险经纪人整合在一起,为客人的财富管理纷纷贡献各自领域的专业知识。

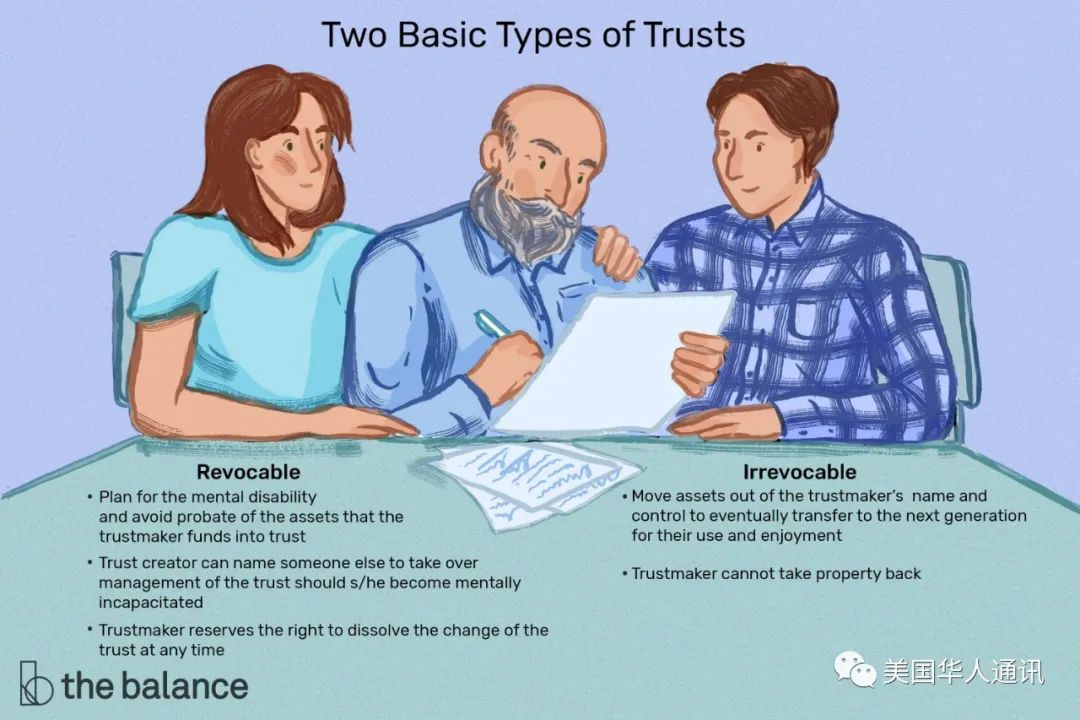

美国的信托有很多种,我在以前的文章中曾经介绍过。今天着重介绍不可撤销的人寿保险信托Irrevocable Life Insurance Trust。

建立这类信托的客人,通常具备一定的财富,但是也有很多的担心,比如怕财富缩水,怕自己爱的人无法得到应有的保障,那么这种信托在某种程度上,对被保人提供了必要的保障。

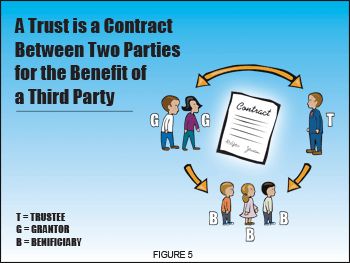

首先,客人先设立不可撤销人寿保险信托,然后向美国联邦国税局申请一个信托报税号码。

其次,用这个信托的名义购买人寿保险。

接着,信托建立好后,要去银行开户。被保人向信托每年赠送一笔钱,由信托的这个专有固定账户支付保费。

由于被保人没有直接支付保费,那么被保人不是保险的拥有人,日后保险理赔的金额就不会记入遗产,就不会产生遗产税。

有的客人已经先行购买了人寿保险,然后才有了买信托的意识,也来询问如何办理ILIT不可撤销的人寿保险信托。可以办,有小小的限制。

如果客人先行购买了人寿保险,可以转入不可撤销人寿保险信托。除了严格遵循上面的程序外, 特别要注意如果人寿保险的现金值Cash Value 很高的话,就会产生赠予税的问题。同时还要受3年追溯期3 year trace back 的限制,就是说如果在人寿保险转入信托后3年以内,被保人去世了,这个保险要被追算回他/她的遗产。

遗产税每年都有调整,今年美国国税局的标准是这样的:

美国2019税收改革之前,赠与税和遗产税的免税额为每人549万美元。而在2020年则更进了一步,个人终身赠与和遗产税的免税额将从2019年的1140万美元上升到1158万美元。

(3)谁是ILIT不可撤销的人寿保险信托的受益人?

一般来说,可能是子女的居多。当然配偶也可能是受益人。通常这个信托的受益人也是人寿保险的主要受益人。

如果信托的人寿保险受益人是配偶,这个配偶可能会每个月固定领到一张支票,不会一下子把死亡赔偿全部领走。

当然,有的美国富人可能会利用ILIT不可撤销的人寿保险信托的死亡赔偿支付所有的遗产税,然后承继父母、祖父母留下来的庞大资产。这个适用于那些财富雄厚的家族。

(4)谁是ILIT不可撤销的人寿保险信托的管理者Trustee?

ILIT不可撤销的人寿保险信托也是生前信托的一种,但是制定信托的人不可以担任管理者Trustee, 这是因为这个信托的性质是不可以撤销的, 制定信托的人必须把资产的所有权转给信托,本人不可以对这个信托的资产再有支配。担任这类信托的管理者可以是配偶、子女、兄弟姐妹也可以是律师。

本文作者:李红律师 美国法学博士、商业管理硕士

来自北京,美国生活二十多年,理解所有新移民朋友在商业、移民方面的诉求

曾任职北京电视台、美国18台、凤凰卫视美洲台记者、主持人、主播

图片翻摄自网路,版权归原作者所有。如有侵权请联系我们,我们将及时处理。

來自中國北京,美國生活20 餘載,了解新移民的法律訴求!她秉持專業素養及誠信原則為客戶排憂解難!

打開微信,使用 “掃描QR Code” 即可將網頁分享到我的朋友圈。

點評

點評 微信

微信 微博

微博