2017美帝報稅終極攻略填表/退稅/材料/軟件,看這一篇足夠了

在美國報稅絕對是每個家庭的開年的大事,不過每到這個節骨眼上,大家的情緒都很複雜,喜於過去一年扣的交的稅,對於咱來說還是一筆“巨款” ,終於可以盼著退稅了;愁的是報稅流程太繁瑣,報一次稅死不少腦細胞!城市君也是感同身受,吐血整理出懶人版DIY報稅攻略,最全報稅資料清單,這個報稅季不愁喲~

敲黑板劃重點啦!2017年報稅截止日期是4月18日,拖延症患者一定不要錯過時間喲!

能省則省:DIY報稅攻略

表格雖多,不能亂

1040表格

1040表格,是美國個人收入聯邦稅申報表。這份表格是報稅人每年都會用到的基本表格。如果你的退稅情況並不復雜,可以使用1040A或1040EZ表。1040A表,是1040表的簡化表。

1040EZ

這個類型的報稅單,條件是單身或者夫妻聯合報稅,沒有依附人(dependent)。1040EZ也是申報個人收入最簡化的稅表。納稅人如果沒有減扣稅額、不需要調整總收入、只有純工資收入、利息或者只有失業金收入,沒有附屬家眷就可選擇該表。

如果你選擇以傳統的手寫填表方式來報稅的話,國稅局IRS建議你採用最簡單的報稅表。

1040A

包含了多幾樣1040EZ表中沒有的項目。如果你採用列舉扣除法、申報多項負責的投資收入和其它收入時,則必須採用1040常規稅表。如果你的繳稅收入少於50,000美元,你不扣除減稅項目,你可以使用這個報稅單。

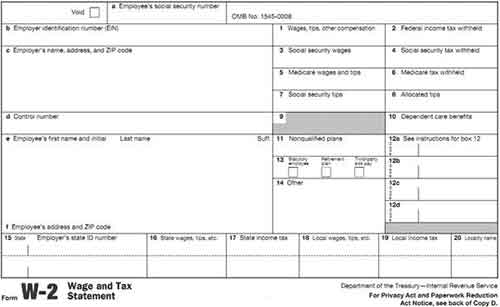

W-2表格

通常W-2格式是你從雇主那裡獲得的工資和所得稅的聲明。納稅人應該在每年的年初從每一個雇主那裡收到一份W-2,列出去年所得的收入。如果納稅人到了2 月1日你還沒有收到一份W-2格式,就應該主動聯絡你的雇主。

W-2:報告工資,小費,提前發放的低收入優惠,撫養人的優惠,雇主貢獻的醫療費保健MSA,HEALTH SAVING。

W2-G:如果你的手氣很好,在賭場裡賺了一大筆錢,你就能收到賭博贏錢表W-2G。許多人忘記申報他們在賭場和樂透的收入。別忘了,這筆錢是要交稅的。但是,賭博損失也可以在退稅表上抵消。

1099表格

1099表是一個大家族。如果你有投資,你就會收到以1099編號的另外一些表格。例如,如果你在銀行中有固定存款,你就能收到銀行寄來的1099- INT表。如果你購買的股票有分紅,你就能收到1099-DIV表。如果你出售股票和其它證券而獲利,你就能收到1099-B表。

1098表格

納稅人也可能收到另一個系列表格,即1098表。1098表格是表示你怎樣支付房屋貸款,在大多數情況下1098表示交納房地產稅和利息。1098表還有其它一些用途。例如,1098-C表代表汽車、輪船和飛機的捐贈。這樣,你就可以把該捐贈抵稅。與學生有關的有兩個表格。一是1098-E表,代表學生貸款利息。二為1098-T表,表示學費支付數額。該表可作為所有的教育信用和學費抵稅。

科普完,再來手把手教你填稅表的通俗版攻略

哪裡取得稅表?

Federal tax:從IRS網站上下(Google“IRS”),包括稅表本身和填表說明(instruction)。

手把手教你填1040表格

下面城市君以最多人須填寫的1040表(Form 1040)為例,給小伙伴們分享填表小技巧!

1、先填基本資料(Label):包括你、配偶、接受你扶養的親屬姓名、社會安全號碼等。

2、決定報稅身份(Filing Status):

●單身(Single):納稅人若在年終時並未結婚,或合法分居(Legally Separated)而無撫養親屬(Dependant),可採此種報稅身份申報所得稅。

●戶長(Head of Household):未婚或合法分居的納稅人,有撫養親屬(Dependant) ,或提供自宅作為合格親屬的主要住所(Principal Place of Adobe)半年以上,或提供自宅作為雙親之一的主要住所,可採此種報稅身份申報所得稅。

●寡(鰥)居(Qualifying Widow or Widower):納稅人配偶死亡年度的後兩年,可採此種報稅身份申報所得稅。

●夫妻合併申報(Married Filing Jointly):納稅人若在年終時已結婚,且發現採合併申報所得的所得稅額(Income Tax Liability)較夫妻單獨申報的所得稅額為低時,可採此種報稅身份申報所得稅。

●夫妻單獨申報(Married Filing Separately):納稅人若在年終時已結婚,且發現採單獨申報所得的所得稅額(Income Tax Liability)較夫妻合併申報的所得稅額為低時,可採此種報稅身份申報所得稅。夫妻單獨申報不能享有勞務所得抵減(Earned Income Credit) ,與親屬看護抵減(Child and Dependant Care Credit)的稅法優惠。

3、填寫免稅額(Exemptions):每個人都有免稅額,家中人口越多,所享有的免稅額越多。若一對夫婦加上兩個未成年子女就可申報四個免稅額。2002年每人的免稅額為$2950元。

4、填寫綜合所得總額(Income):你在過去一年內所賺的所有錢,都必須填寫在這裡,包括:薪資、存款利息、股票股利等。

5、填寫調整後所得(Adjustment Gross Income):就是一些減去可以減少收入的支出。包括學生貸款利息(student loan interest)、提早領出定期存款的罰金(early withdrawal penalties on CDs)、贍養費(alimony)、放入傳統個人退休帳戶(IRA)帳戶的存款、自僱者健保費用、雇主退休計劃(Keogh & SEP plan)等。

6、填寫扣除額(Deduction):在稅額計算(Tax & Credits)的欄目_,你將會看到兩種扣除額:“標準扣除額”(Standard Deduction)和“列舉扣除額”(Itemized Deduction) 。你必須在這兩者之間,選擇比較有利(也就是繳較少稅)的一種填寫。“標準扣除額”的金額若高於“列舉扣除額”,選用“標準扣除額”申報所得稅表較有利。

7、是否要交“強制最低稅”(Alternative Minimum Tax, AMT):這是幾十年前,美國政府為達到公平納稅原則制訂的法條。個人(自然人, natural person)強制最低稅的稅率包括26%與28%兩種,但公司(法人, legal person)強制最低稅的稅率只有20%一種。不是每人都要填寫這個欄目。

8、填寫扣抵額(Credits) :包括商業扣抵額(Business Credit)、個人扣抵額(Personal Credit)、與外國扣抵額(Foreign Credit) 。是在計算完稅後,再一元抵一元稅。如一個小孩可抵$600元。

9、填寫今年已預繳的稅款(Payments):如雇主已從你薪資中扣除的聯邦所得稅等。

10、填寫退稅欄(Refund):如果根據計算結果,你可以向國稅局索取退稅,那麼你必須填寫這一欄。

11、填寫補稅欄(Amount You Owe):接下來,就是根據上面所填的資料,將自己應補繳的稅計算出來。

12、大功告成:填好稅表,檢查無誤之後,請簽名。要補稅者請附上支票。請將稅表與支票寄到稅表上的報稅地址。

郵寄稅表前的注意事項

W2和1040都有相關的federal tax copy and state tax copy, 需要你和所填的稅表一起郵寄,不要漏了。

Check 所有角上的SSN和姓名是不是填了,所有該簽名的地方是不是簽了

信封都需要自己貼郵票,或者需要你跑郵局。如果你怕投遞出錯,你還可以在郵局叫郵局的人簽字,以證明你稅表是在deadline之前寄出了。

郵寄地址

Federal tax:查instruction裡面“where to file”條款。

State tax:如果在圖書館那,裡面有現成的信封,並有詳細說明。

(來源:網路,版權歸原作者所有。如有侵權請聯繫我們,我們將及時處理,謝謝。)

图片翻摄自网路,版权归原作者所有。如有侵权请联系我们,我们将及时处理。

點評

點評 微信

微信 微博

微博