今年这个特殊的时期,不管是美国还是国内,让更多人意识到天灾人祸不可预测,不知明天和意外哪一个先到。

美国金融媒体Money Wise近日发表文章,疫情期间,越来越多美国人使用金融工具来给家里带来保障,以此应对经济危机。今天我们就来看看他们都使用了哪5大金融工具,来确保自己的生活平稳有序。1.债务合并贷款 Debt Consolidation Loans美国金融服务公司Lending Tree的研究人员发表示,债务合并的需求开始增加 。所谓债务合并就是将不同的贷款合并为一个。比如:整合你的信用卡,这样可以在一个月内将多笔付款减少到一个。另外,合并可以帮助你将高息信用卡债务转换为一笔低息贷款。

另一个明智的选择是整合信用卡个人贷款债务。你不会得到0%的年利率,但是可能会得到一个固定的利率,远远低于你现在用信用卡支付的利率。2.准备紧急储蓄金 Emergency Savings调查显示,在美国有大约25%-30%的消费者没有紧急储蓄金来应对紧急情况。专家建议,以防万一,每个家庭都应该准备至少可以支付3-6个月费用的储蓄 。

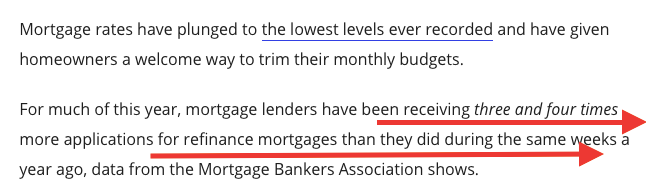

如果想要增加储蓄,不要使用低息的日常储蓄账户,选择高收益的储蓄账户是较为明智的选择。3.再融资抵押贷款 Refinance Mortgages美国抵押银行家协会(Mortgages bankers association)的数据显示,近日抵押贷款人收到的再融资抵押贷款申请数量 比一年前多3-4倍。对于许多房屋拥有者来说,再融资(Refinance)是获取资金最经济实惠的一个方式。房贷再融资是将原有的房贷转换成新的贷款配套,包括新的期满日、利率或每月供款额。假如一项房产没有抵押融资,则可重新申请贷款,进行再融资。并且,当你抵押贷款再融资的时候,可以获得相应的税收减免。4.购买伤残保险 Disability Insurance在线保险网站首席执行官Jennifer Fitzgerald在接受麦肯锡公司的采访时称,很多人担心因为感染了新冠病毒,失去工作能力,对伤残保险的需求增加。根据社会安全保险管理局 (Social Security Administration) 官方网页,残疾是基于失去工作能力来定义的,如果一个人不能从事以前做的工作,由于病况也不能调整到其他的工作,并且这种状况会持续至少一年或直到因此死亡就被认为是残疾。

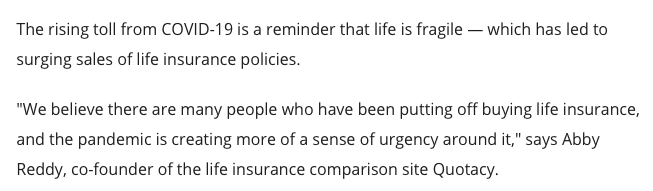

和1、2月相比,美国在3、4月份购买人寿保险的人数激增。美国人寿保险比较网站的联合创始人Abby Reddy表示,许多人开始购买人寿保险不仅仅是因为想给家里人经济保障,也同时担心人寿保险的价格会因此上涨。

定期人寿保险Term Life Insurance和终身人寿保险Permanent Life Insurance-定期人寿保险Term Life Insurance

这类保险是在一定时间或期限内(通常10、15、20、30年不等)提供保障,属于暂时保险,主要提供死亡赔偿金。如果投保人在期限之内死亡,保险公司支付赔偿金。如果投保人在期限到期以后发生死亡,则保险公司不予理赔。

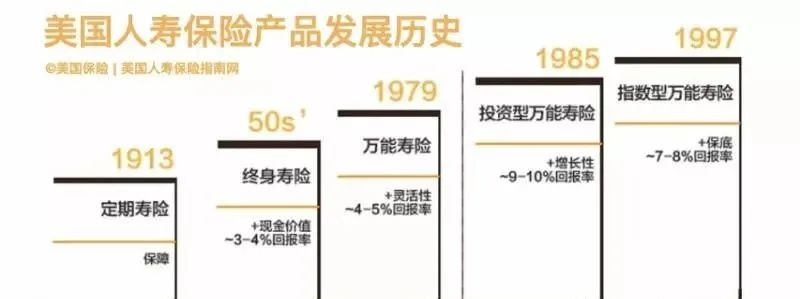

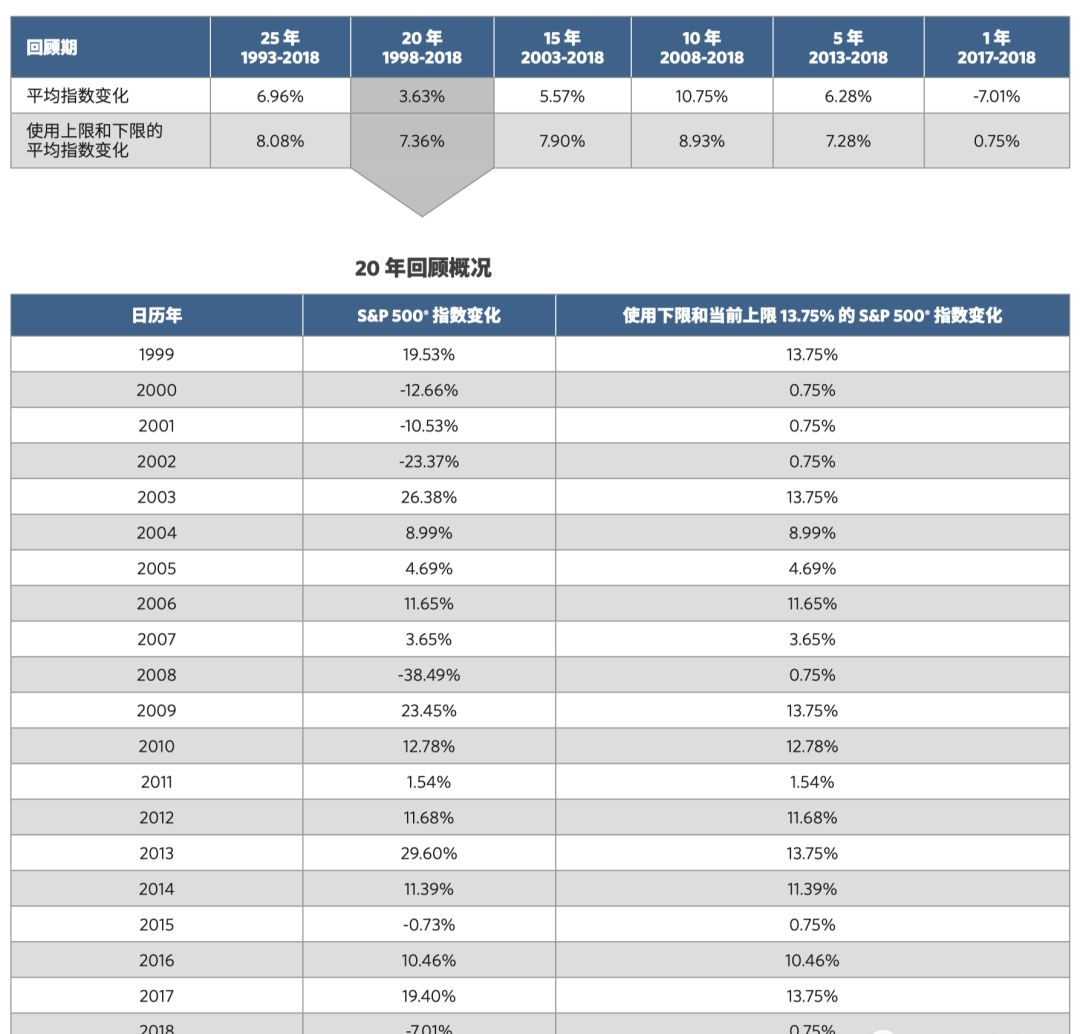

大多数人购买定期人寿保险是为了保护亲人,这样的客户有很多债务,或者没有多少积蓄。如果不幸意外身故,家人也不会被迫卖掉房子或做出其他经济上的牺牲。定期人寿保险不包括投资成分,所以几乎都是所能买到最实惠的保险。一个主要的好处是,在保单有效期内保费不会发生变化。一旦锁定就可以在保单有效期内依靠这部分保费,锁定保费率时越年轻、越健康,整个保单有效期内所需支付的保费就越少。-终身人寿保险Permanent Life Insurance其保障范围将伴随被保人的余生。这种保险增加了投资的部分。人寿保险部分目的在于像定期寿险一样,去世后为其家人提供保障,但为终身寿险所支付的部分保费会成为具有现金价值的投资。和其他投资一样,一般情况下,可以用保单的现金价值来抵押贷款,而且期限也很优惠。特别是在这几年,美国最炙手可热的人寿保险类型,当属指数型万能险(简称:IUL)了。指数型万能险属于终身人寿保险中的险种,今天我们特别来给大家分享一下美国的指数型万能险Index Universal Life。1994年,美国债市危机爆发,在这一年长达12个月的时间里,基准利率锁定在了1.5%,投资者几乎都被血洗一空。人们这时才意识到,一个有保障的投资是多么重要。于是,“只赚不赔”的指数型万能险就在这样的情况下诞生了。虽然指数型万能险出现的时间不长,但却一跃成为最受人喜爱的保险之一,其特点归纳而言便是:只赚不赔的、免税的、既有生前福利又有生后利益的保险。在80年代研发的浮动型/投资型万能险会带来高额的回报,但它有一个致命的缺点,就是不保底。一旦发生危机,投资人极有可能血本无归,还必须贴钱来维持保单的正常延续。但90年代末所研发的指数型万能险则不同,它可以为投资人获取回报的同时提供保底设计,即使在市场环境不好的情况下,给与投资人最少0%的保障。简单来说,投保人每个月上交的保费,在扣除保险成本之后,自动转换成了“现金值”。保险公司用这一笔钱去做他们想要做的投资,但是跟客户的游戏规则是按照标准普尔的点对点浮动率Annual Point to Point给与回报。因为现金值不是用来买指数基金,所以就算指数下跌也和客户没有关系。当然保险公司如果想要投资别的地方也是由保险公司一力承担,自然也跟客户没有关系。但指数型万能险(IUL)也有一个限制,那就是每年的回报是封顶的,根据保险公司的不同,封顶限制也有所不同,通常在12%-13%左右。以下是比较常使用的9家指数型万能险公司比较(全美人寿、环球大西洋金融集团、全国人寿、太平洋人寿、安联、美亚、国家人寿、林肯金融集团、保德信),全部使用标准普尔每年点对点指数账号:但即使如此,指数型万能险(IUL)的20年投资回报率也能高达7%-9%,懂投资的人都知道,在所有稳妥投资中,这绝对不算个小收益。

以全美人寿为例,它的标准普尔指数IUL保底为0.75%,上限是13.75%。1999年时,相对1998年增长了19.53%,但由于上限为13.75%,所以投资人拿到的回报为13.75%。而往后三年,因为股市崩盘,连续跌了-12.66%、-10.53%、-23.37%,但由于保底是0.75%,所以投资人不但不需要赔钱,反而仍然可以获得0.75%的回报。保单持有人不会因为保单现金价值的增加而支付资本利得税,也就是说,投保人完全可以把IUL当做一个带有终身保障的退休计划账户。只有一种状况除外,就是投保人一次性提取出所有的现金值,放弃保单。随着保费的增加,保单的现金价值也会随之增加。除了用于上述的投资之外,投资人还可以根据保单的现金价值,用非常低的利息向保险公司贷款(像是生意需要流动资金、孩子大学学费等),渡过了危险期再把钱还上,不会对保单产生任何影响。指数型万能险(IUL)在缴纳保费的时候非常灵活,只要保单仍然生效,可以随时调整缴纳保费的金额和时间,适合那些收入不是那么固定的非工薪阶层。另外,指数型万能险从保单中支取也非常灵活,没有额外的限制,相比401K或者IRA这样的退休账户一定要等到60或65岁后才能支出,如果提前支取将会受到罚款。在美国,长期护理是一个非常昂贵的过程,很多人只能选择放弃工作,靠着政府微薄的补贴在家里照顾病人。但部分IUL却可以搭配长期护理险一起购买,那就完全不需要担心这方面的问题了,因为保险公司会支付你所需的护理费。当被保人被医生判定过去12个月内在未获得协助下,无法执行日常生活中的其中两项:洗澡、大小便控制、穿衣、进食、如厕和上下行动,或者认知功能受损,就可以提前获取理赔。除此以外,投保人还可以选择如果选择与重疾险一起购买,一旦病人确诊为例如心脏病和心肌梗塞、中风、癌症、重要器官移植、失明等重大疾病时,就能够提前获得理赔,将理赔金用来治疗。外籍人士可以买到死亡理赔但是没办法买到附加险等。另外要注意:旅游签证的外籍人士许多保险公司没有办法加上长期护理险和重疾险。和所有类型的保险一样,美国寿险也有很多因素会影响支付价格,比如承保人的年龄、健康状况等。另外虽然很多人喜欢货比三家,但是对于上述榜单上的保险公司来讲,大部分都不提供在线报价,而是必须要通过保险经纪人购买。所以选保险除了选择保险险种和保险公司之外,搭配此领域经验丰富的经纪人也非常重要,有经验的经纪人可以为你找到最适合你,价格最优惠的产品组合。如有任何美国海外投资人寿保险等任何相关问题,请咨询:

(文章转自网络,版权归原作者所有,如有问题请及时联系我们。)

版权归原作者所有。如有侵权请联系我们,我们将及时处理。

點評

點評 微信

微信 微博

微博