美国国债是什么?怎么买?

近期,美债市场的波动牵动着全球投资者的神经。国庆期间,10年期美债收益率一路飙升至5%以上,引发全球市场巨震。随着美联储近期释放宽松信号,长债收益率回落至4.6%左右,全球市场才终于松了一口气。

对于国内大部分投资者来说,美债这个投资品类可能是比较陌生的。美国国债究竟有哪些种类?普通人怎么买美国国债?10年期美债收益率飙升为何会引发市场恐慌?这些问题的答案你可能不甚了解。

1

什么是美国国债?

美国国债(U.S. Treasury Securities),即美国财政部代表联邦政府发行的债券,主要用于筹集资金来满足政府的财政需求。简单来说,就是投资者在一定期限内借钱给美国政府,到期后会偿付本金和利息。美国国债具备很高的信用评级,被认为是全球风险最低的资产之一。

根据发行方式不同,美国国债可分为凭证式国债、实物券式国债(又名无记名式国债或国库券)和记账式国债3种。

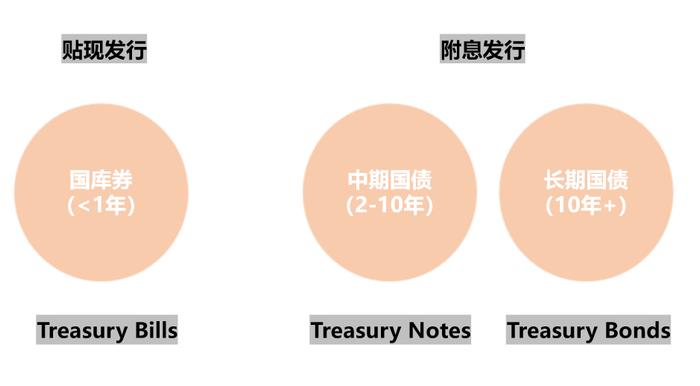

而更常见的分类方式是按照投资期限分类,美国国债可以分为短期国库券(T-Bills)、中期国债(T-Notes)和长期国债(T-Bonds)3类。通常来说,债券的期限越长,收益率则越高。

①短期国库券Treasury Bills

期限为13、26、或52周,多以折价方式拍售(贴现发行)。最小购买金额为10000美元,较大面额应为10000美元的倍数。

②中期国库票据(Treasury Notes)

期限为2、3、4、5、7、10年的附息证券。所有的国库票据都为固定利息,到期一次偿还,债券最小面值为1000美元,发行额占总额60%左右,为美国政府主力债券。

由于10年期美债在市场上是最活跃的,其收益率被广泛认定为“无风险利率”,也被称为“全球资产定价之锚”,决定各类资产收益率的下限。我们后面再详细展开。

③长期国库债券(Treasury Bonds)

10年期以上的附息证券。所有证券都为固定利率,到期一次偿还。最小面值1000美元,大额购买应为1000美元的倍数。

需要关注的是,美国国债可以在二级市场上流通,这种交易会导致国债收益率的变化。如果市场对美债的需求增加,就能够获得更高的收益率,如果市场对美债的需求减少,收益率也会降低。

2

美国国债是如何定价的?

我们常常听到一种说法,债券收益率和债券价格呈反向变动的关系,债券收益率的上行,往往意味着债券价格的下跌,对应着债券市场走熊。这里面的内在逻辑究竟是什么呢?

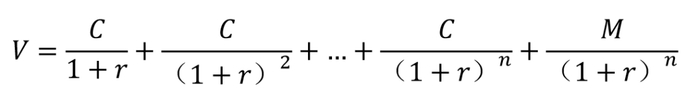

我们先来复习一下固定利率债券内在价值的计算方法。固定利率债券按照票面金额计算利息,原理是将债券未来一段时间内的现金流,按照某个到期收益率贴现到现在求和,求得债券的市场价格。

其中V=债券的内在价值;

C=每期支付的利息;

M=面值;

r=到期收益率;

n=债券到期时间

从该公式中不难得出债券价格和到期收益率的反比关系。由于固定利率债券的面值和利息都是固定的,当到期收益率上升时,债券价格下跌;反之,当到期收益率下降时,债券价格上升。

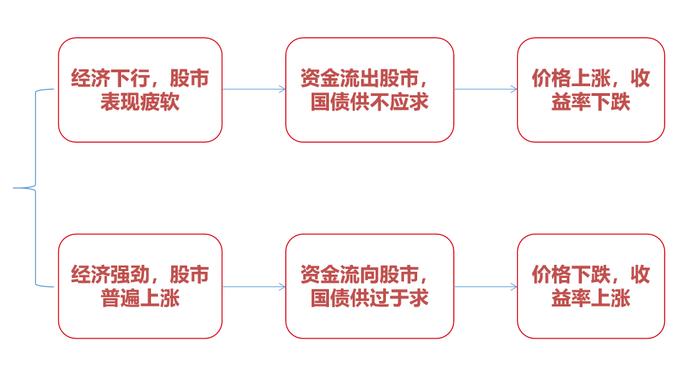

国债收益率和价格的关系也可以从市场供需的角度来理解。当经济下行,股市表现疲软的时候,投资者往往选择将资金投向比股票更加安全的美国国债。这种避险行为会推高国债的价格,国债供不应求,收益率则会下跌。

反之,当经济发展势头良好时,人们更愿意把资金投向上涨潜力更大的股市,国债需求就会减少,价格下跌,收益率则会上升。

3

美国国债怎么买?

随着近期美债收益率不断攀升,美国国债的配置价值再度凸显,甚至有海外中产晒出“买100万美元30年期美债准备回国躺平”的帖子。

统计1983年以来美国国债指数收益率可以看到,各期限美国国债的年化收益率中位数基本在5%以上,长期收益还是相当吸引人的。

那么,对于国内投资者来说,如果想买美国国债的话有哪些渠道呢?

1、如果我们想在国内直接购买美债,需要先到银行或其他金融机构开设海外账户,然后换汇后进行购买。

2、国内投资者也可以购买美国国债ETF。这种方式降低了债券投资的门槛,同时也提高了投资的流动性。购买ETF只需要在券商开立海外股票账户就可以,相对来说比较便捷。

总体而言,当前美债收益率处于历史相对高位,是投资性价比较高的海外资产之一。如果希望配置偏稳健型的海外资产,可以考虑确定性较高的中短端美债,到年末的时候,再逐步过渡到偏长期的国债。

来源:网络

图片翻摄自网路,版权归原作者所有。如有侵权请联系我们,我们将及时处理。

點評

點評 微信

微信 微博

微博